債務償還年数とは、”借入金(有利子負債)を何年で返済することが出来るか”を表す指標です。単位は”年”。

債務償還年数が大きいほど借入額が大きいことを意味し、融資評価上はマイナスとなります。

計算式は下記の通り。

債務償還年数は、中小企業金融を考える際に「自己資本比率(債務超過か否かも含む)」と並んで最も重要視される指標です。何かしらの投資を考える際の判断基準として使う事も可能なので万能性のある指標と言えます。

個人的には、「すべての中小企業経営者が知っておくべき指標」だと考えています。

そこで、今回の記事では債務償還年数の計算式を紹介すると共に、その目安や債務償還年数の改善方法を紹介していきますね。

債務償還年数の6つの計算式・計算方法

冒頭、債務償還年数の計算式を示しましたが、実は「借入金(有利子負債)の範囲をどう捉えるか?」によって計算式が6つに分けられます。有利子負債の範囲は金融機関によっても変わりますし利用する場面などでも変わりますよ。

【債務償還年数の6つの計算式】

- ①:有利子負債(金融機関からの借入金+役員借入金)÷CF

- ②:有利子負債(金融機関からの借入金)÷CF

- ③:(有利子負債-正常運転資金)÷CF

- ④:(有利子負債ー正常運転資金-固定性預金)÷CF

- ⑤:(有利子負債ー正常運転資金-預金全部)÷CF

- ⑥:EBITDA有利子負債倍率

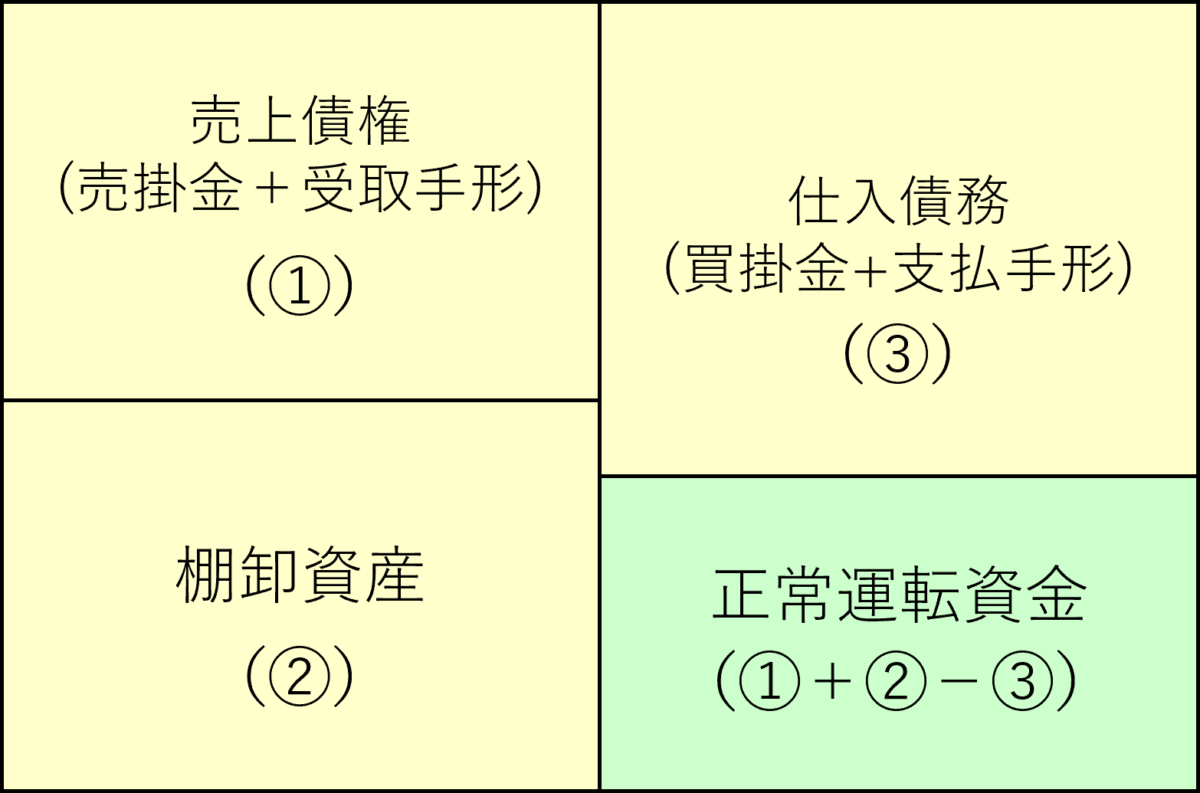

※1:正常運転資金(経常運転資金、所要運転資金とも言う)=売掛債権+棚卸資産-仕入債務

※2:CF=キャッシュフロー。簡便的に「経常利益+減価償却費-法人税等」で表されることが多いです。

※3:EBITDA有利子負債倍率=(有利子負債-現金預金)÷(営業利益+減価償却費)

中小企業にとっては①が最も厳しい計算式で⑥が最も楽な計算式です。(①→②→③→④→⑤→⑥の順で事業者に有利な計算式となります。)

一般的に使用される債務償還年数の計算式はオレンジ下線を引いている③の「債務償還年数=(有利子負債-正常運転資金)÷CF」ですね。なので、中小企業経営者の皆さんは基本的には③の計算式を覚えておいて下さい。

上記6つの計算式のさらなる詳細を下記記事で解説していますので、そちらも参照して下さい。

正常運転資金とは?

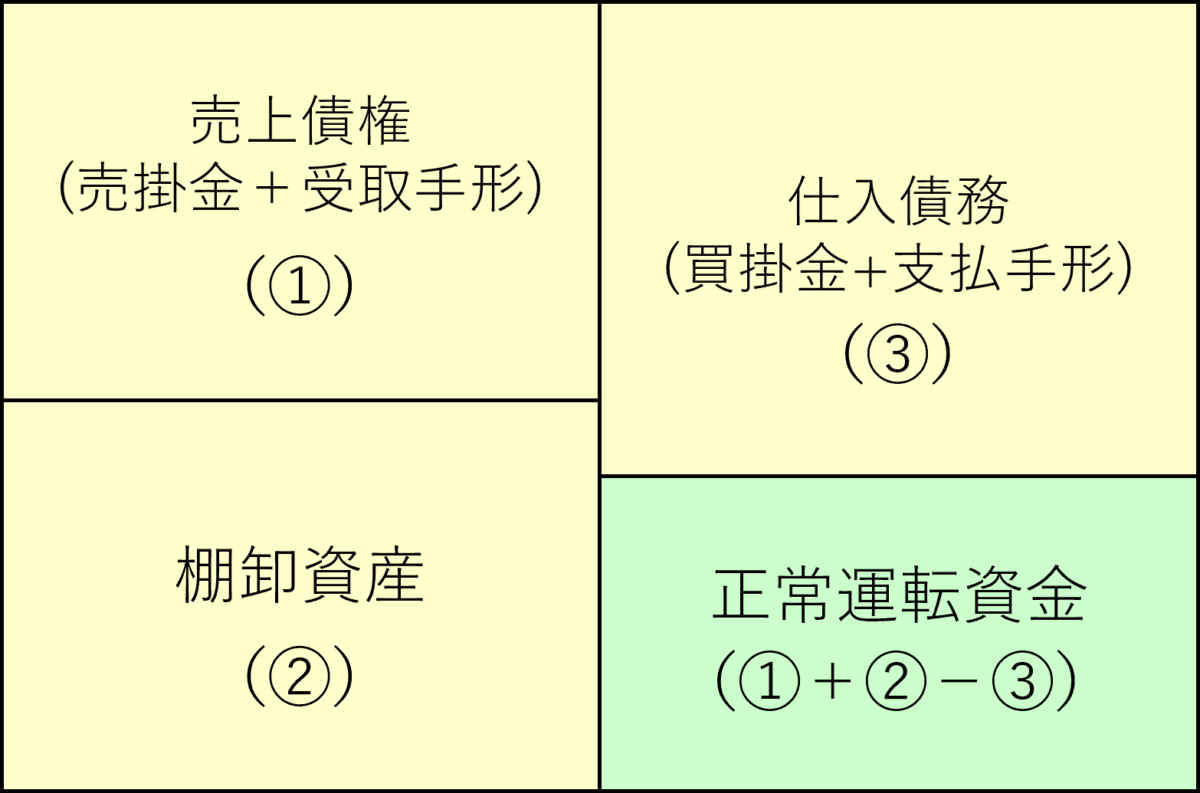

正常運転資金については計算式を見てもらった方が分かりやすいと思うので、まず計算式を見てみましょう。

ほとんどの事業では売上が上がった瞬間に現金入金となるわけではなく、売掛金や受取手形などの資金回収方法を採用しているため、売上が発生してから入金までの間にタイムラグが生じます。売上はあるのにお金がまだ入ってきていない状態です。

また、棚卸資産を保有している企業は商品を売らなければ、棚卸資産を売掛金に変換することも出来ません。つまり、棚卸資産は売上債権よりもお金になるまで期間がかかるということです(※)。

※ 在庫は売上債権よりもお金になるまでのタイムラグが長いです。なぜなら、商流として「在庫を売る→在庫が売掛金に変わる→その売掛金が入金される」というのが一般的だからですね。

そういう意味で、売掛金や在庫の増加は会社のキャッシュ・フローにとってはマイナスに働きます。

一方で、仕入も通常は掛取引になることが多く、実際の仕入から支払までにタイムラグが生じます。仕入債務があるということは、仕入費用は発生したのにお金が出て行っていない状態です。従って、仕入債務の増加は会社のキャッシュ・フローにとってはプラスに働きます。

事業を継続する限り、このプラスとマイナスは経常的に発生するものであり、マイナス(売上債権・在庫)がプラス(仕入債務)よりも多いのであれば、会社のキャッシュ・フロー的にはマイナスとなります。

これを図で表すと以下のようになりますよ。

①と②は入金を待っている状態、③は支払を待っている状態です。つまり、その差額は入金と出金のタイミングのズレによる資金過不足を表していることになります。

- 売上債権+棚卸資産>仕入債務・・・入金待ちの金額の方が多いので資金不足になっている

- 売上債権+棚卸資産<仕入債務・・・支払を待って貰っている金額の方が多いので資金超過になっている

と考えてくださいね。

なぜ債務償還年数の計算上、正常運転資金をマイナスするの?

債務償還年数の計算式を再掲します。

債務償還年数=(有利子負債-正常運転資金)÷CF

債務償還年数の計算上、有利子負債から正常運転資金差し引くのはなぜでしょうか?

既に答えは書いています。

これは、 「事業を継続する限り入金と出金のタイミングのズレによる資金過不足は永久に無くならないから」です。永久に無くならないのであれば、不足した資金部分は金融機関から融資をして貰わないと事業は回りません。

そして、ここがポイントですが事業を継続する限り発生する“正常運転資金”は返済する必要が無い資金です。

なぜ、返す必要が無いかと言うと、その時点で事業を精算したら「正常運転資金分(①+②ー③)」のお金が最終的には残ることになるからです。(ここでは簡単化のためにその他の資産・負債は無いものと考えて下さい。)

金融機関からすればその最終清算金で返済して貰えるわけですから返して貰う必要もありませんよね。だから、債務償還年数の計算上は正常運転資金を差し引くのですね。

正常運転資金がマイナスになったら債務償還年数は増えるのか?

「債務償還年数=(有利子負債-正常運転資金)÷CF」

この計算式を見ると、仮に正常運転資金がマイナスになったら債務償還年数も増えるのか?と思ってしまいますが、そうではありません。正常運転資金がマイナスの場合、正常運転資金はゼロ評価となります。

つまり、正常運転資金を無いものとして「債務償還年数=有利子負債÷CF」で計算するという事です。

誤った計算:(100-(-50))=150÷10=15年

正しい計算:(100-(-50))=(100-0)=100÷10=10年

たとえば、現金入金が多い飲食店とか小売業だと正常運転資金がマイナスになることは多いですね。

掛取引が多い企業でも「入金は早く支払は遅く」の財務格言を徹底している会社であれば、仕入債務の方が多くなって正常運転資金はマイナスになるでしょう。

債務償還年数の目安→最低限10年未満を維持しよう

債務償還年数の目安は業種等によっても変わりますが最低限の目安は10年です(不動産投資だと20年とかでも良いです)。

なぜ10年が目安かというと金融機関の財務格付上、正常先に分類されるためには債務償還年数が10年未満(※)である必要があるからです。

※ アフターコロナの世界においては債務償還年数が10年を超えても正常先とみなしてくれる金融機関もあるようです。

なお、事業者にとっての債務償還年数の意味合いは「このくらいまでは借りてもOKであることを示す指標」です。金融機関側からすると「債務償還年数が10年未満までなら貸しやすい」という事になります。

逆から言えば、いま現時点で債務償還年数が10年の会社には「借入余地」が無いのと同義になります。この状態で業績が悪化すればたちまち債務償還年数は10年を超えてしまいます。そうすると追加借入に応じて貰えず資金ショート・・・という未来も有りえますよ。

そういう意味で借入余地(バッファー)を残しておくためにも、債務償還年数は7年未満を目標としましょう。

7年を維持しておけば投資判断にも使えるのが債務償還年数

債務償還年数を7年に維持しておくことで投資判断にも使えます。

どういうことか?

まず、債務償還年数の計算式を正式版でもう一度見ておきましょう。

債務償還年数=(有利子負債-正常運転資金)÷(経常利益+減価償却費-法人税)

要は、投資後の財務状況を勘案して債務償還年数が10年未満に収まるのであれば「借入&投資」してOK!という判断が出来るし、10年を超えてしまうのであればもう少し既存事業・既存設備の状態で収益性を改善していくべき段階なのでNG!という判断が出来るのです。

例題として、運転資金として1,000万円の借入をする場合で考えてみましょう。

この借入&投資による財務数値の変動は「有利子負債:1,000増加、経常利益:50増加、減価償却費:変動なし」とします。法人税等は簡便的に経常利益の30%と想定。

◯1,000万円を借入する前の債務償還年数

有利子負債:1,000

正常運転資金:100

経常利益:150

減価償却費:30

法人税等:45

債務償還年数=(1,000-100)÷(150+30-45)=6.66666年

◯1,000万円を借入した後の債務償還年数

有利子負債:2,000

正常運転資金:100

経常利益:200

減価償却費:30

法人税等:60

債務償還年数=(2,000-100)÷(200+30-60)=11.1764年→借入NG

といった判断が出来るようになるという事ですね。

実際には設備資金も含まれるでしょうから、上の例のような極端なことにはなりませんが投資判断の一つの基準として債務償還年数が使えることもお分かり頂けたのでは無いでしょうか。

赤字でキャッシュ・フローがマイナスの場合の債務償還年数は何年になる?

債務償還年数=(有利子負債-正常運転資金)÷(経常利益+減価償却費-法人税)

キャッシュ・フロー=経常利益+減価償却費-法人税

この場合、計算式からも分かるように債務償還年数はマイナスになります(減価償却費が多額であればプラスになることもありますが)。債務償還年数がマイナスになると、格付けを正常先から最低でも要注意先に落とさなければならず、金融機関は貸倒引当金繰入額(PL上は費用)を積み増すことになります。

逆に言えば、債務償還年数がマイナスの企業(要注意先以下の企業)に貸付をするということは、貸付した時点で3%以上の費用を即座に計上しなければならなくなるという事です。そんな会社にわざわざお金を貸したいと思うでしょうか?普通は貸さないですよね。

単年度で解消される問題であれば何とかなりますが、これが2年連続となると更に借入は厳しくなります。ですので、赤字やキャッシュ・フローのマイナスは極力発生しないように経営していくことが肝要です。

債務償還年数の改善方法

債務償還年数の改善方法は計算式を見れば分かります。

債務償還年数=(有利子負債-正常運転資金)÷(経常利益+減価償却費-法人税)

- 有利子負債は減らす

- 正常運転資金は増やす

- 経常利益は増やす

- 減価償却費は増やす

- 法人税等は減らす

ことによって、債務償還年数は改善されます。

その中でも「有利子負債を減らす」「経常利益を増やす」のが最もインパクトがあります。個人的には、やはり王道として「経常利益を増やす」を追求するのが良いと思いますよ。