財務に関してこのようなお悩みはありませんか?

- 毎月の資金繰りが忙しくて本業に集中できない・・・

- 従業員を1名追加で採用したいんだけど今の業績で採用しても大丈夫か不安

- もっと有利に借入をするにはどうしたら良いの?

- 自分もしくは従業員が支出している接待交際費は費用対効果が出ているのだろうか?

- いつまで経っても融資の経営者保証が解除されないのはなぜ?

- 自分が思っていたほど利益が出ていない・・・何故だろう?

- いまの業績で従業員に賞与を支給して良いか判断がつかない

- 金融機関との適切な付き合い方が分からない

などなど、財務に関するお悩みはつきませんよね!

財務・FAS(Financial Advisory Services)コンサルティングサービスでは、私が貴社のCFOとして上記で記載したような財務のお悩みに根拠を持って回答し伴奏していきます。

私のFASコンサルはいわば「守りのコンサル」であり、「どうすれば会社を潰さずに事業を継続させる事が出来るか?」という部分にフォーカスを充ててアドバイスをしていきます。

良い意味でも悪い意味でも、経営者は「攻めの経営」をすることが多いですから、私が財務的な視点からブレーキ役としてアドバイスをしていきます。

財務に関して、相談できる相手がおらず「全て自分の感覚で決めてきた!」という経営者におすすめのサービスです。

FASコンサルティングサービスの内容/特徴

FASコンサルティングに含まれるサービス内容は以下のとおりです。

- ①年1回の財務診断(財務格付診断)

- ②目標へ向けた予実管理サポート

- ③目標を達成するための変動損益分析(未来会計図表・お金のブロックパズル)

- ④継続的な融資/借換コンサルティング

- ⑤資金繰り表作成支援

それぞれ、単体でも提供しているサービスです。以下、それぞれ詳しく説明していきたいと思います。

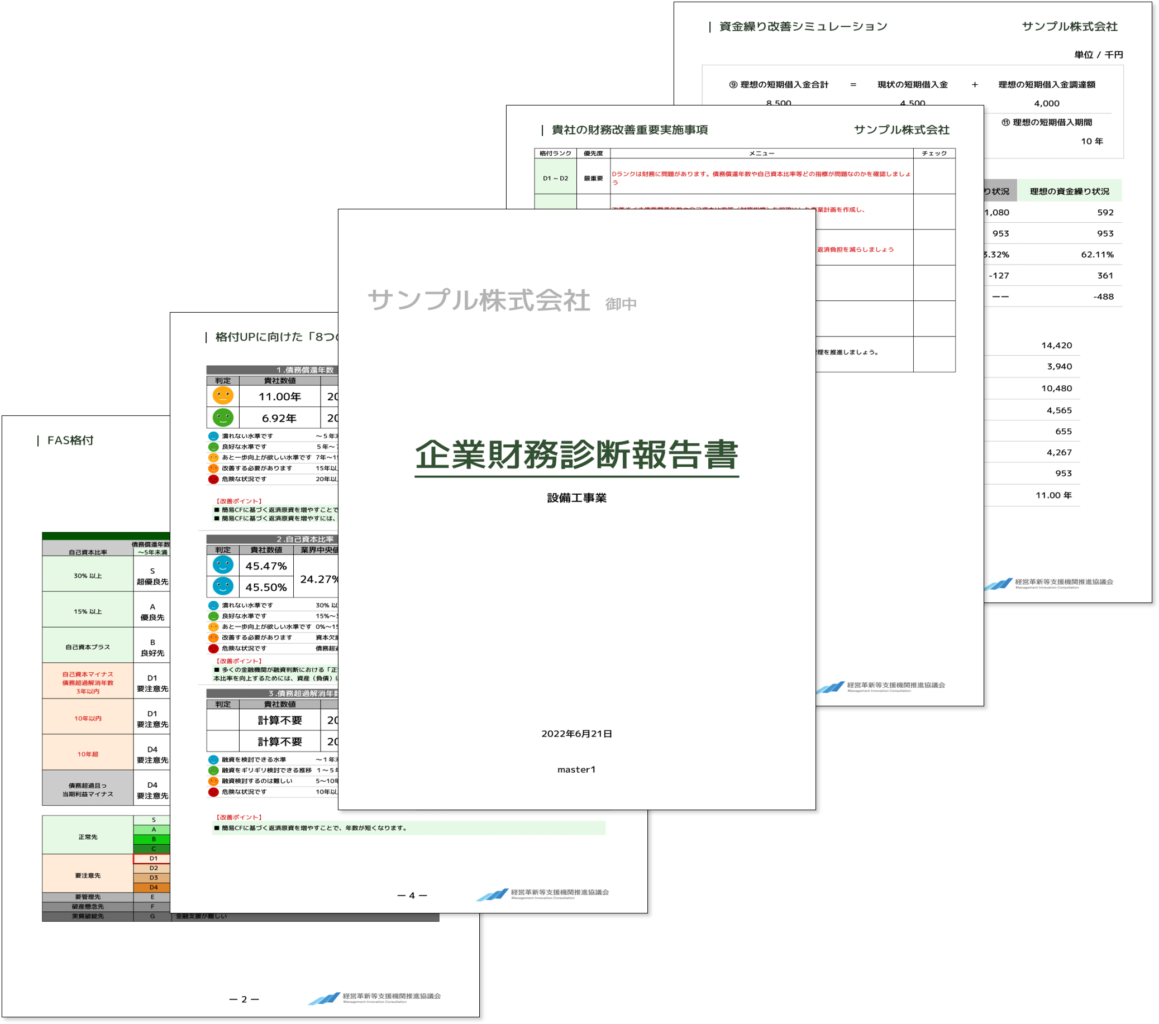

①財務格付診断

財務格付診断を行うことで、あなたの会社が金融機関からどのように見られているかが分かります。

- 財務基盤盤石の優良企業と見られているのか

- 他社と比較しても平均的な企業と見られているのか

- これ以上融資をするのは難しい不良企業と見られているのか

まず自社の評価がどのレベルにあるのか?をチェックすること、つまり”現状分析”を行う事がFASコンサルティングの第一歩です。ここでの評価によって、対金融機関対策をどのように進めていけば良いのかが分かります。

例えば、「これだけの好業績であればもっと金融機関に対して積極的に交渉すべき!」とか「これだけ業績が悪いと新規融資を受けるにはこういう書類も作っとかないと駄目ですね」とかが分かるようになります。

詳細は下記サービスページにて紹介していますので、そちらも御覧ください。

②予実管理サポート

予実管理をやっている中小企業は極めて少数です。そんなことやっても意味ないでしょ?と思っている人の方が多いでしょう。

では上場企業はどうでしょうか?中小企業と同じように予実管理をしていないのでしょうか?

そんな事はありませんね。上場企業は必ず予実管理を実施しています。

なぜしているのか?それは間違いなく業績に好影響があるからです。

たとえば、経費の観点から言えば、予算を設定して毎月トレースすることで使いすぎを防止し意図しない赤字を未然に防ぐ事が出来ます。また、売上予算を実績と比較することで、「何が原因で売上が発生していないか?」を深堀りする機会が得られ、把握した原因を次月以降の営業に活かす事が可能となります。

少し考えただけでも予実管理が如何に素晴らしいモニタリング手法かが分かりますね。

当サービスでは、貴社の現状を踏まえた最適な予実管理の手法を一緒に考え、業績改善に向けて一緒にモニタリングしていきますよ。

③変動損益分析(未来会計図表・お金のブロックパズル)

税理士からの毎月の月次報告、理解できていますか?

残念ながら税理士からの説明では自社が利益が出ているか否か?くらいしか分からないという社長もいらっしゃるのでは無いでしょうか。試算表って数字が羅列しているだけなので分かりにくいですよね。

変動損益分析とは、税理士界隈やコンサル界隈では「未来会計図表」とか「お金のブロックパズル」と呼ばれているもので、費用を変動費と固定費に分解してから分析し図示化することで「どこに手を打てば利益が出るのか?」「何がネックで赤字になっているのか?」などがビジュアル的に解説することを言います。

この分析をすることで

- いまの売上で利益を出したいなら固定費はいくらまでに抑えるべきか?

- 固定費はそのままで利益を出すためにはいくら値上げすれば良いのか?

- 新たな人員を採用する場合にいくら売上を増やせばトントンのラインに持っていけるか?(給料と同じだけの売上では赤字ですよ!)

- 自社のPL構造は他社と比べて◯なのか✕なのか?

などがあっという間に分かるようになります。

最初は少し難しいですが、毎月の面談で丁寧に解説していきますよ。

④継続的な融資/借換コンサルティング

融資を受けるにあたってこんな疑問はありませんか?

- 当社の融資の利率って他社と比べて高いの?低いの?

- 不動産を担保に入れたり経営者保証を入れたりしてるけど本当に必要?

- 保証協会付融資じゃなくてプロパー融資を受けたいけどどうすればいいの?

- 資金繰りが忙しくて大変。何か良い方法は?

- 債務超過で新規融資が受けられないと言われた。起死回生の方法は?

など。

よっぽど業績が良くない限り融資に関する悩みは付きません。当サービスでは貴社の財務上のステージに合わせたアドバイスを適宜適切に行なってきます。金融機関担当者の言われるままに借りては返してを繰り返すばかりでは財務は良くなりません。しっかりと自分で理解して金融機関担当者と相対していく必要があります。

そのサポートを当サービスにて行っていきます!

資金繰り表作成支援

資金繰りが忙しい企業さんだと資金繰り表の作成が欠かせません。しかし、苦手にしている企業さんが多いのも事実。

作成支援は日繰り表(日次資金繰り表)レベルから月繰り表(月次資金繰り表→いわゆる資金繰り表のこと)レベルまで企業の状況に応じて支援します。

また、経理状況を把握しどうすれば資金繰り表を作成しやすくなるのか?経理の再構築という意味を込めてレクチャーしていきます。

FASコンサルサービスの料金

FASコンサルサービスの料金は法人の売上規模により異なります。料金は税抜です。

| 法人の売上規模 | 料金 |

|---|---|

| 3億円以下 | 月額10万円 |

| 3億円超~10億円以下 | 月額20万円 |

| 10億円超~ | 月額30万円 |

もし、貴方がいま下記の質問に答えられないのであればサービスの申込を検討してみて下さい。

Q1「商品を5%値上げしたら利益はどれくらい増えるか?」→利益も5%増えるわけではありません。

Q2「月5万円の固定費を回収するにはいくら売上を上げる必要があるか?」→売上5万円アップしただけでは固定費5万円は賄えません。

これらの答えが分からないという事は財務的な判断能力がまだ身についていない事になります。逆にスッと答えられるようになれば多くの経営事項を数字的根拠を持って決断することが可能となりますよ。