先端設備等導入計画は、事業再構築補助金やものづくり補助金等で高額の設備投資を行う場合に検討必須の項目です。

認定を受ければ、固定資産税(償却資産税)が最大5年間、3分の1に減額されますので設備投資額によっては大きな節税メリットを受けられます。しかし、申請書の作成や設備投資のスケジュール管理などが煩雑で中々そこまで手が回らない事業者の方も多いのではないでしょうか。

そこで、当事務所では以下の先端設備等導入計画申請支援サービスを提供しております。

先端設備等導入計画申請支援サービスに含まれる内容

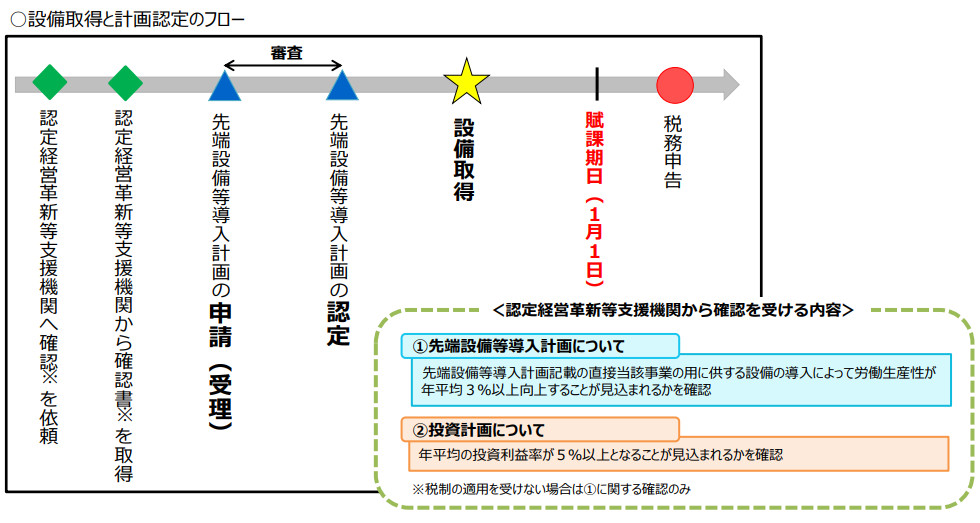

- ①先端設備等導入計画の作成支援

- ②設備導入や計画申請のスケジュール管理

- ③先端設備等導入計画の事前確認書の発行

- ④投資計画に関する確認書の発行

設備の導入と合わせて節税メリットを享受されたい事業者様はぜひご検討下さい。

⇒ 中小企業庁:経営サポート「先端設備等導入制度による支援」

先端設備等導入計画申請支援サポートの料金

・新規/変更共に申請1回あたり20万円(税抜)

原則として節税メリットに関わらず、料金は1回あたり20万円となります。

先端設備等導入計画の固定資産税の特例メリットの内容と要件

固定資産税の特例を受けるため主な要件と受けられる節税メリットは以下のとおりです。

| 項目 | 内容 |

|---|---|

| 対象者 | 資本金1億円以下の法人、従業員数1,000人以下の個人事業主等のうち、先端設備等導入計画の認定を受けた者(大企業の子会社等を除く)。 注:業種によって更に詳細な要件があります。 |

| 対象設備 (市町村によって異なる場合があります) | 認定経営革新等支援機関の確認を受けた投資利益率5%以上の投資計画に記載された①から④の設備 【減価償却資産の種類ごとの要件(最低取得価格)】 ① 機械装置(160万円以上) ② 測定工具及び検査工具(30万円以上) ③ 器具備品(30万円以上) ④ 建物附属設備(家屋と一体となって効用を果たすものは除く)(60万円以上) |

| その他設備要件 | ・生産、販売活動等の用に直接供されるものであること ・中古資産でないこと |

| 先端設備等導入計画の要件 | 3年間~5年の計画期間内で、直近の事業年度比で労働生産性を年平均3%以上向上させる計画であること |

| 固定資産税の特例(節税メリット)の内容 | (原則)固定資産税の課税標準を3年間に限り、1/2に軽減。 (プラスアルファ)賃上げ方針を計画内に位置付けて従業員に表明した場合は、以下の期間に限り、課税標準を1/3に軽減。 ・令和6年3月31日までに取得した設備:5年間 ・令和7年3月31日までに取得した設備:4年間 |

賃上げ方針の詳細

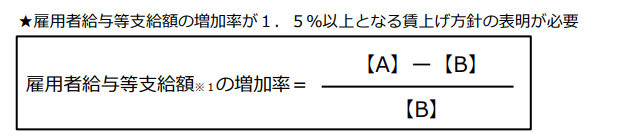

課税標準の1/3の軽減は賃上げ方針を従業員に表明することが条件です。

どんな賃上げ方針が必要かと言うと、「従業員に対する給与総額(雇用者給与等支給額)の増加率が1.5%以上となる賃上げ方針の表明」が必要になります。

計算式はこちら。

【A】計画認定の申請日の属する事業年度(※2) 又は 当該申請日の属する事業年度の翌事業年度における雇用者給与等支給額

【B】当該申請日の属する事業年度の直前の事業年度における雇用者給与等支給額※1:適用年度の所得の金額の計算上損金の額に算入される国内雇用者に対する給与等(俸給・給料・賃金・歳費及び賞与並びに、これらの性質を有する給与)の支給額のこと。

【中小企業等経営強化法】先端設備等導入計画について 令和5年4月経済産業省/中小企業庁

※2:令和5年4月1日以後に開始する事業年度に限る

ポイントは2つあります。

1つ目は、個々の従業員の給与を1.5%増加させる方針を表明する必要はなく、従業員給与総額を1.5%以上増加させる賃上げ方針で良いこと。従って、(良いか悪いかは別として)従業員を1人雇って総額を増やすというやり方でも対応可能です。

2つ目は、ものづくり補助金などのように年率1.5%以上の増加が必達というわけではなく、ざっくり言えば今年と来年を比較して給与総額が1.5%以上増加していれば良いと言うことです(毎年賃上げする必要はない)。

最近の最低賃金の引き上げ具合などと比べれば負担感は高くないので、申請されるのであれば賃上げ方針を表明して「5年あるいは4年間の税額軽減(1/3)」を取りに行く方が良いと思います。

節税メリットは具体的にどれくらいになる?

固定資産税(償却資産税)の税率は課税標準額に対して1.4%です。

そこで以下の条件でどの程度節税メリットを享受できるか計算してみました。

計算の前提条件

・耐用年数10年の機械装置を取得

・償却率は0.206

・最終節税額は千円未満の端数切り捨て(計算過程は切り捨て等なし)

| 設備取得価額 | 3年間-1/2の税額になる場合 | 4年間-1/3の税額になる場合 | 5年間-1/3の税額になる場合 |

|---|---|---|---|

| 100万円 | 1.5万円 | 2.4万円 | 2.7万円 |

| 300万円 | 4.5万円 | 7.3万円 | 8.3万円 |

| 500万円 | 7.6万円 | 12.4万円 | 13.9万円 |

| 700万円 | 10.6万円 | 17.1万円 | 19.4万円 |

| 1000万円 | 15.2万円 | 24.4万円 | 27.8万円 |

| 2000万円 | 30.4万円 | 48.9万円 | 55.6万円 |

| 3000万円 | 45.6万円 | 73.4万円 | 83.4万円 |

たとえば、1,000万円の投資であれば3年間で10.6万円の償却資産税の節税になります。また、賃上げ方針を表明した場合には5年で27.8万円の節税、4年だと24.4万円の節税になります。

詳細な計算は下記Excelファイルで行っておりますので、興味のある方はダウンロードして自分でいじってみて下さい。

ちなみに、地方税である固定資産税の減価償却計算は、国税の減価償却資産とは異なり以下のような条件で行われていますよ。参考までに。

- 賦課期日(計算基準日)は1月1日

- 減価償却方法は原則として「平成19年3月31日以前に取得した場合の旧定率法」のみ(例外的に生産高比例法・取替法の適用がある場合がある)

- 除却や売却等しない限り取得価額の5%相当額が残存価額として課税対象となる

- 取得日に関わらず初年度の減価償却率は「償却率✕1/2」となる(月割ではない)

- 国税で行った圧縮記帳や特別償却は、固定資産税では適用されない

適用期間はいつからいつまでか?

令和5年度税制改正により、適用期間は「令和5年4月1日~令和7年3月31日」の2年間とされています。

先端設備等導入計画に関するよくある質問

- 工業会の証明書は必要でしょうか?

-

以前は必要でしたが、令和5年4月1日以降取得設備に関しては必要ありません。工業会の証明書の代わりに認定支援機関による「投資計画の内容確認(年平均の投資利益率が5%以上になることが見込まれるか)」が必要となりました。

- 設備の取得が目前に迫っているのですが対応可能でしょうか?

-

いいえ、固定資産税の特例を受けたければ、先端設備等導入計画の認定を必ず「設備取得」の前に受けなければなりません。

計画の認定までの期間は市区町村によっても変わりますし、申請時点における行政の繁忙度合によっても変わります。最低でも2ヶ月以上の余裕はもって申請の望まれるのが良いと思います。

- 労働生産性や投資利益目標を達成できなかった場合のペナルティはあるのか?

-

現在のところ、達成できなかったとしてもペナルティーはなく固定資産税の減免を過去に遡って取り消されるということもありません。ただし、達成できなかった要因に関しては事業者自身が省みる必要があります。