マイホームを住宅ローンで買った方やふるさと納税をした方は、所得控除や税額控除を受ける事が出来ます。

住宅ローン控除を受けると源泉徴収された所得税が返って来ますし、ふるさと納税をすれば住民税が一気に減るので是非活用したいですよね。

ところで、FXの利益が有る方は基本的に申告分離課税の雑所得として申告する事になるのですが、FXの所得に対する所得税についても住宅ローン控除の適用は有るのでしょうか?

また、FXによる所得が有る場合、ふるさと納税の限度額(自己負担額2,000円で済む上限額)に影響は有るのでしょうか?

ここでは、FXの利益が住宅ローン控除やふるさと納税の限度額に影響を与えるのか、について見ていきましょう。

住宅ローン控除でFX分の税金が減る!

まず、住宅ローン控除についてですが、これは所得税額から年末時点の住宅ローン残高の一定割合を控除出来る制度です。

しかし、FXの利益は申告分離課税ですよね。申告分離課税の場合は他の所得と切り離して税金の計算をするので、「住宅ローン控除が適用出来ないのでは!?」と不安に思う方もいるでしょう。

この点、心配は有りません。申告分離課税の場合でも住宅ローン控除はしっかりと使う事が出来ます!

言葉で説明するよりも実際の申告書を見た方が早いので、給与所得者にFXの利益が有る場合の申告書を見てみましょう。

住宅ローン控除の枠が30万円ある年収500万円の方が、FXで100万円の利益を得たケースを前提にしています(便宜上、所得控除は基礎控除の48万円のみ)。

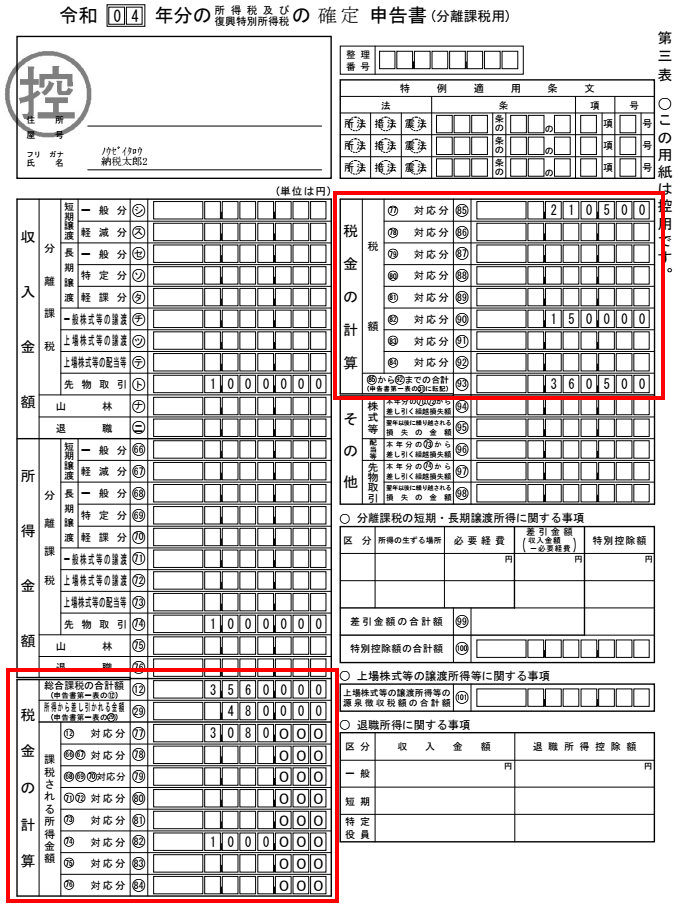

まずは申告分離課税所得を計算する元となる第三表を見てみましょう。

赤枠で囲んだ「税金の計算欄」で、給与所得から基礎控除を除いた308万円(これが総合課税の部分→番号で言うと77番)とFXの利益である100万円(これが分離課税部分→番号で言うと82番)が記載され、それに対応する税額が360,500円(210,500円+150,000円)となっていますね。

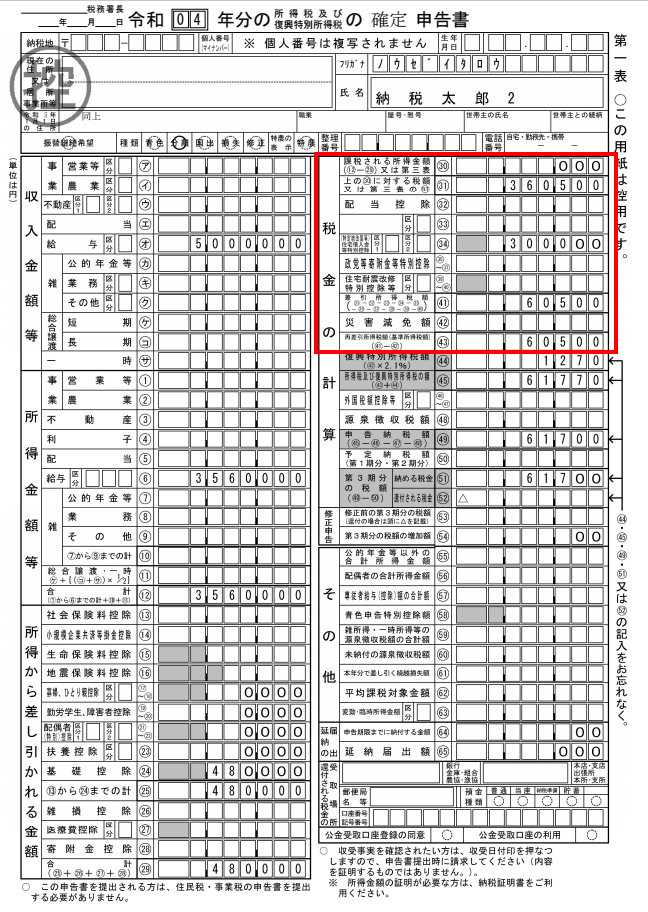

次に、第1表を見てみましょう。

赤枠で囲んだ部分を見てみると、第3表で計算した合計の所得税額360,500円が税額の欄に記載され、そこから住宅借入金等特別控除(住宅ローン控除)が控除されて、最終的な所得税額が60,500円となっていますよね。

つまり、FXで得た利益についても住宅ローン控除の対象となっているという訳です。

住宅ローン控除を含む税額控除は、総合課税・分離課税かを問わず合計の所得税額から控除されます。

従って、給与所得だけでは住宅ローン控除を使い切れないという方は、FXの所得で住宅ローン控除の枠を使う事が出来る、という事ですね。

コラム:FX専業トレーダーは住宅ローンが組めない!?

一般的に、住宅ローンを組む際には最低でも2年連続で200万円以上の所得(給与所得者の場合は年収250〜300万円程度以上)が無いと厳しいと言われています。

FX専業トレーダーの場合、儲かっているときには所得が1,000万円を超える年も有るでしょうから、「住宅ローンの審査は問題ない」と思うかもしれませんが、それは違います!

実は、「FX専業トレーダーは住宅ローンを組むのがとても難しい」のです。

なぜなら、住宅ローンを組む際の審査では「安定した収入が有るかどうか」が重視されるからです。専業といってもFXは投機なので、FXによる所得は金融機関からは安定的な収入とみなされず、基本的に収入として評価してもらえません。

例えば、フラット35では以下の様に年間収入額の対象からFXを除いています(FXによる所得は、雑所得のうち公的年金等以外に属する)。

年間収入額は、公的証明書による所得金額のうち、継続的な収入である事業、不動産、利子、配当、及び給与の各所得の合計額が対象となります。なお、雑所得については、公的年金等に限り収入の対象となります。また、住宅に設置する太陽光発電設備から得られる売電収入額を年間収入額に加算できる場合があります。

収入はどのようなものが対象になりますか。雑所得でも申込みできますか。 – フラット35

従って、可能な限りFX専業トレーダーになる前に住宅ローンを組んでおいた方が良い、という事ですね。

ふるさと納税の限度額への影響は?

次に、ふるさと納税とFXの関係について見てみましょう。

ふるさと納税は、一定の額までは自己負担額2,000円で払った分の住民税額が減り(所得税の所得控除も受けられます)、自治体から特産品等のお礼が貰えるという嬉しい制度です。

年収毎のふるさと納税の限度額(※)が総務省のホームページで紹介されているので、参考にしてみて下さい。

※:ふるさと納税が出来る上限金額という意味では有りません。自己負担2,000円で済む上限金額という事です。限度額を超えてふるさと納税をした場合、自己負担額が増えます。

しかし、FXをしている人としては気になる点が有りますよね。

「FXで利益を得た場合、この限度額は増えるのか!?」という事です。

総務省のホームページでもそうですが、基本的にふるさと納税額の上限は給与所得者を前提に試算している事が多く、FXの所得が有ったらどうなるのかについては記載されていないですからね・・・。

この点、結論的には、FXの利益が有るとふるさと納税の限度額は増えます。以下で計算例を交えてみてみましょう。

ふるさと納税の上限額は、以下の計算式で算出されます。

FX専業トレーダーだった場合は、所得税率が15.315%で住民税率は5%の固定です。従って、ふるさと納税の限度額を算出するのは簡単ですね。

例えば、FXによる所得が500万円(所得控除は基礎控除のみ)あったのであれば、ふるさと納税の限度額は以下の通りとなります。

住民税所得割額:228,500円{=(5,000,000円—430,000円)×5%}

ふるさと納税の上限額:63,190円{=228,500円×20%÷(90%—15.315%)+2,000円}

一方で、給与所得に加えて副業でFXの収入が有る場合は、FXに係る住民税所得割も考慮して限度額を計算しなければなりません。

例えば、年収500万円の方にFXの利益が200万円有った場合、ふるさと納税の限度額は以下の通りとなります。

いずれの場合も、FXによる利益がふるさと納税の限度額に影響している事が分かりますね。従って、FXで利益を得た方は安心してふるさと納税をしていただいて大丈夫です。但し、限度額には注意して下さいね。

まとめ

FXの利益に対しても住宅ローン控除は使えるし、ふるさと納税の限度額もFXの利益に応じて増える事が分かりましたね。

ちなみに、FXの話では有りませんが、株取引で源泉徴収有りの特定口座を利用している方の場合、本来的には確定申告をする必要は有りません。しかし、株取引による所得をふるさと納税の限度額に反映させたい方は、敢えて確定申告をするという方法も有りますよ。

ただし、源泉徴収有りの特定口座の所得を確定申告すると、国民健康保険料の負担額があがったり、扶養を外れたりする可能性があるというデメリットもあるのでしっかりとシミュレーションしてから行いましょう!