税務署や国税局(いわゆる課税当局)は、脱税・申告漏れが発生しないように色々なところに目を光らせています。

具体的には、金融機関や多額の財産を持つ個人から提出される「支払調書」や「財産調書」などをチェックし、課税逃れや徴収漏れの有無を調べている様です。

そこで、ここでは支払調書や財産調書等の内容や提出義務などについて見ていきましょう。

支払調書(法定調書)とは?

支払調書(法定調書)は、法律(※)によって税務署へ提出する事が義務付けられている資料です。(参照元:No.7400 法定調書の提出義務者|国税庁)

※:所得税法、相続税法、租税特別措置法、内国税の適正な課税の確保を図るための国外送金等に係る調書の提出等に関する法律

支払調書には色々な種類が有り、FXや株の取扱業者だけでなく一般の事業主にも関係が有ります。

例えば、事業主が個人に対して地代・家賃を支払った場合は「不動産の使用料等の支払調書」を提出しますし、士業等に対する報酬を支払った場合には「報酬、料金、契約及び賞金の支払調書」を税務署に提出しなければなりません。年末調整時に従業員に対して交付する源泉徴収票も法定調書の一部ですね。

法定調書は、原則として毎年1月1日〜12月31日の取引に関して翌年1月31日までに所轄税務署に提出しなければなりません(参考:法定調書の種類及び提出期限|法定調書関係|税務手続の案内|国税庁)。

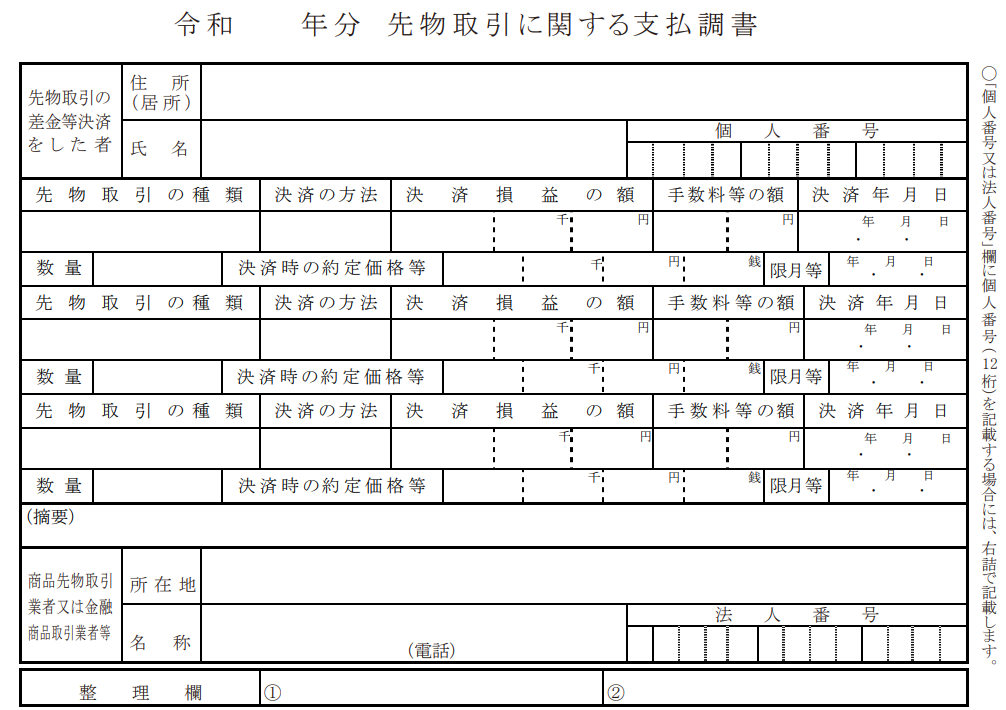

【事例】FX業者は「先物取引に関する支払調書」に損益等の金額を記載して課税当局に提出!

支払調書により、どれだけ自分の収入が筒抜けになるか!?というのを知ってもらうため、事例の一つとしてFX業者が提出する「先物取引に関する支払調書」について簡単に見ていきたいと思います。

FX取引で利益を得ているのに確定申告をしない方が過去に多発していました。そこで、課税当局は何とか正しく課税をしようと、平成21年1月1日以降に行われるFX取引については、FX業者に対して顧客が行った1年間の取引結果を記載した支払調書の提出を義務付けたのです。

(画像参照元:F1-41 先物取引に関する支払調書(同合計表)|国税庁)

この支払調書には、以下の様に取引に関する内容が記載されています。

- 先物取引の種類や決済方法

- 決済損益・手数料等の額、数量、約定価格等、限月等

- 利用している業者名

なお、通常、事業主が提出する支払調書は全ての取引に対してではなく、一定の金額を超えた支払に関してのみです。

例えば、税理士に対する報酬の支払は「同一人に対する年中の支払合計額が5万円を超える場合」が対象ですし、個人に対して支払った地代・家賃は「同一人に対する年中の支払合計額が15万円を超える場合」に限られています。

ある程度提出要件を緩和限定しないと、事業主の事務手続きが大変になってしまいますからね。

しかし、先物取引に関する支払調書に関しては、この様な金額による基準は無いので、1年間の取引量が少なかった、或いは1年間のFX取引がマイナス(赤字)だったとしても税務署に提出されます。

また、複数のFX業者を利用している場合は、全てのFX業者から年間取引損益が提出されます。

つまり、FXに関する取引は全て税務署に報告され、仮に業者Aでの年間取引が赤字で、業者Bでの年間取引が黒字だった場合でも、課税当局側では両者を合算した数値をしっかりと把握しているのです。

課税当局は、基本的にFXでの取引全て把握しているので、申告しなければバレますし、所得を少なめに申告してもすぐにバレる、という事ですね。脱税をしようなんて考えずに、しっかりと確定申告をする様にしましょうね(そもそも脱税は犯罪です!)

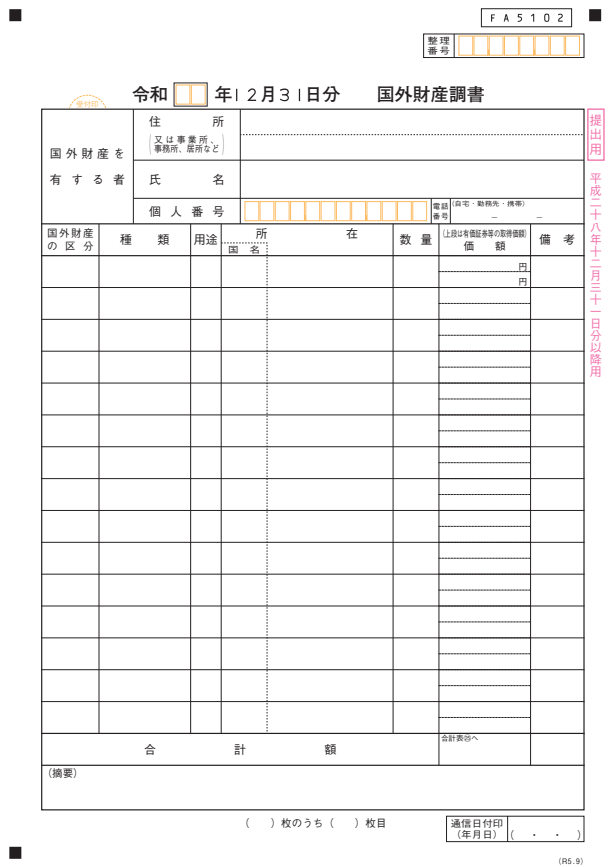

海外に財産の有る方が提出する「国外財産調書」とは?

「国外財産調書」とは、平成26年1月から提出が求められる様になった資料です。

多額の財産を持っているいわゆる富裕層の中には、日本で高い税金を払わなくて良い様に財産を国外に移転するなど、アレコレと対策を練る方が数多くいます。

特に、相続が発生した際に財産が国外に有ると、それを課税当局が発見するのは非常に困難です。

そこで、適切な課税の実現の為に、富裕層の財産や動きをしっかりと把握する事が重要だと判断した課税当局は、富裕層に対して毎年自分の財産が海外にどれくらい有るのかを、以下の「国外財産調書」として提出する様に義務付けたのです。

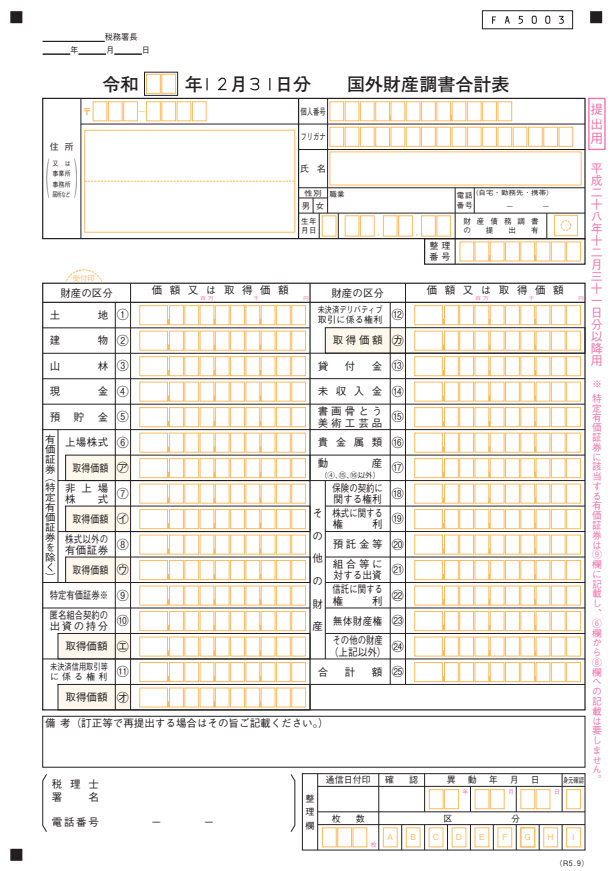

なお、国外財産調書を提出する際には、財産の価額を種類毎に合計した「国外財産調書合計表」の提出も必要となります。

国外財産調書の提出義務者

税務署に国外財産調書を提出しなければならないのは、居住者(※)のうち、その年の12月31日時点で合計5,000万円を超える財産を国外に有している方です。

なお、国外財産調書は、確定申告書を提出しているかどうかに関わらず要件を満たした方に提出義務が発生します。

但し、提出期限までに財産の保有者が亡くなったり、納税管理人を定めずに出国した場合、提出は不要です。(内国税の適正な課税の確保を図るための国外送金等に係る調書の提出等に関する法律5条1項但書)

提出先・提出期限

国外財産調書は、12月31日時点の状況に関して翌年6月30日までに所轄の税務署に対して提出する必要が有ります。

なお、国外財産調書の提出義務者が財産債務調書を提出する場合、財産債務調書には国外財産調書に記載した国外財産を記載しなくてもOKです。

財産価額の判定

国外財産としてカウントする際の価額は、その年の12月31日時点での「時価」又は時価に準ずる「見積価額」です。

なお、5,000万円の判定をする際、海外FX業者を利用している場合は、その業者に入金している取引証拠金も国外財産に該当します。

また、未決済の含み益や含み損を加減算した金額もカウントしなければなりません。

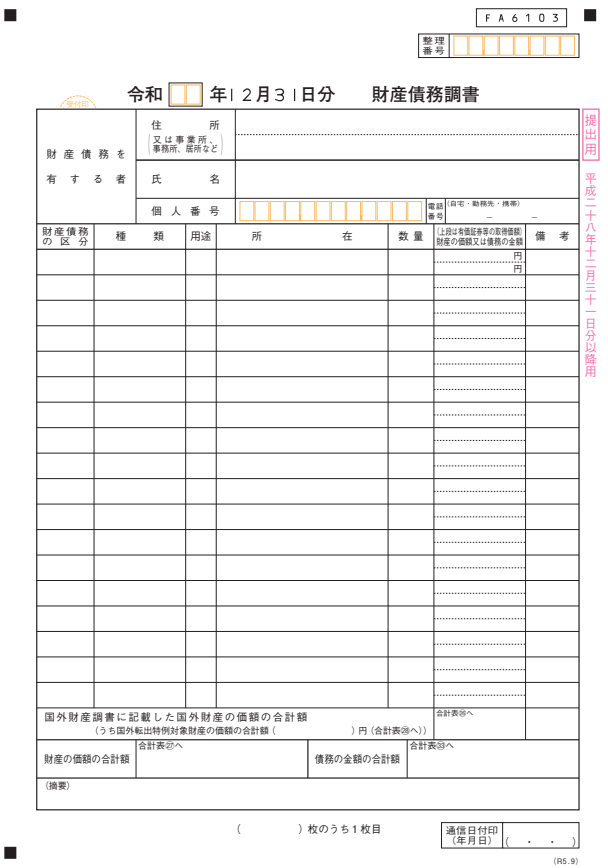

富裕層が提出しなければならない「財産債務調書」とは?

元々、課税当局は富裕層の財産を把握する為に、1年の所得金額が2,000万円を超えている方に対して、「財産及び債務の明細書」という書類の提出を求めていました。しかし、提出する人があまりおらず、制度としてうまく機能していませんでした。

そこで、国税庁はこの制度を見直し、平成27年分の確定申告以降は、一定の資格条件に該当する人に対しては、「財産及び債務の明細書」の代わりに以下の「財産債務調書」の提出を義務付けたのです。

財産債務調書の提出義務者

財産債務調書を提出しなければならないのは、以下のAまたはBに該当する方です。

- ①退職所得を除く各種所得合計額が2,000万円を超えている

- ②その年の12月31日時点で、3億円以上の財産を保有している、又は1億円以上の国外転出特例対象財産(後述)を有している

→①と②の両方を満たしている場合に提出義務者となります。

・その年の12月31日においてその価額の合計額が10億円以上の財産を有する居住者

これまでBの要件は無かったのですが、令和5年分以降のものから10億円以上の財産を保有している方は、所得に関わらず提出義務が発生するようになりました。

提出先・提出期限

財産債務調書の提出義務者は、その年の翌年6月30日までに所轄税務署へ提出しなければなりません。

なお、財産債務調書を提出期限内に提出している場合、記載されている財産や債務に関する税金の申告漏れが有った際の過少申告加算税等が、5%軽減されます。

逆に、提出期限までに提出がない場合や期限内に提出されたけど記載すべき内容が記載されていなかった場合、その財産や債務に関する税金の申告漏れが有った際の過少申告加算税等が、5%加重されます。

対象財産の価額

ここでいう財産とは、国外財産調書と同様に12月31日時点の「時価」又は時価に準ずる「見積価額」によることとされています。

なお、この価額には、特定口座やNISA口座にある有価証券等の価額、国外に有る財産も含める必要があります。

また、債務の金額が有ったとしても、財産の価額判定をする計算上マイナスとして計算する事は出来ません。

海外移住しようとすると課税される?「国外転出時課税」とは?

上述の様に、富裕層の中には海外に財産を移転して課税を逃れようとする方がいます。さらに、財産だけでなく本人も日本よりも税負担の軽い国へ移住するケースも増えて来ているのです。

例えば、株式の売却益(キャピタルゲイン)は、株を持っていた方の居住地が課税する権利を持っています(居住地国課税と言います)。そこで、多額の株を持っている人の「税金が安い国への移住」が多発した、という訳ですね。

日本としては、何とか税金を国内で納めてもらいたいですよね。そこで、平成27年7月以降、海外移住する際に保有していた株式(有価証券)については、国外への転出時に譲渡をしたとみなして課税する制度を作りました。これが、「国外転出時課税制度」です。

国外転出時課税の対象者

国外転出時課税は、国外転出(日本に住所や居所が無い状態になる事)時の直近10年間で、日本国内の在住期間が通算5年を超え、国外転出時に対象となる有価証券(※)を1億円以上持っている方が対象となります。

確定申告書の提出期限

国外転出時課税が適用される方は、以下の日までに確定申告書を提出しなければなりません。

- 納税管理人の届出をしている ・・・国外転出の翌年3月15日まで

- 納税管理人の届出をしていない・・・国外転出の日まで

対象資産の価額

国外転出時課税は、対象となる有価証券を1億円以上持っている事が条件となりますが、1億円以上かどうかの判定は、確定申告をするタイミングによって異なります。(所得税法第60条の2第1〜3項)

- 国外転出前に申告・・・国外転出予定日から3ヶ月前の日に持っている有価証券等の価額 ※

- 国外転出後に申告・・・国外転出時の有価証券等の価額

※:転出予定日の3ヶ月前から国外転出までに新たに有価証券等を取得した場合は、取得時の価額で対象資産の価額を算定。

なお、対象資産に含み益や含み損が有るかどうかに関わらず、対象資産の全てを集計して価額の判定をします。また、国外で有している有価証券等についても対象資産として判定に含めなければなりません。

まとめ

いかがでしたか?課税当局は、様々な資料を納税者や取引業者から提出させる事で、FX取引を監視しています。

「申告しなくても少しくらいの利益なら見逃してくれるだろう」なんて思わずに、必要に応じて必ず確定申告をする様にしましょうね。