会社経営をする上では、効率的に給与の手取額を増やして、可能な範囲で節税もしたいですよね。

そんな理想を実現する方法の1つに「出張時に日当(出張手当・出張旅費)を支給する」というものが有ります。

法人を運営していると、出張だったりセミナーに参加する為に遠方まで出向く事も有るでしょう。そういったときに日当を支給するのは、手取りを増やし節税をするという点で非常に効果的なのです。

但し、支給した日当が無条件に経費として認められる訳では有りません。ここでは、日当額の決め方や支給時の注意点について見ていきましょう。

なお、税務調査で日当を否認されないポイントは「支給額の相場観」です!

日当とは?

日当とは、一般的に「出張中の昼食代や出張に伴い発生する宿泊料・交通費以外の諸経費に対して支払われる、実費弁償としての手当」を意味しています。

つまり、出張したときに会社に精算してもらった立替分以外に支給される「お小遣い」の様なものですね。

日当は、単なる旅費ではなく、会社のオフィスから離れて仕事をする際の肉体的・精神的な疲労を労う為に行う諸経費の補填をいう性質が有るので、税法上は給与として扱われていません。(参照元:No.2508 給与所得となるもの|国税庁」)

これが日当を支給する際の最大のメリットですね。

給与扱いされないという事は、所得税や住民税はかからないですし、社会保険料の算定基礎となる月額報酬にも含まれません。

ここで、「税金がかからないのであれば給与としてもらうより日当として貰った方が得!」と考える方もいるでしょう。確かに、税金や社会保険料がかからないので、日当はお得です。

しかし、「いくら支給してもOK」という訳では有りません。高額な日当の支給については税務署とのトラブルが頻繁に起きているので、注意が必要です。

とはいっても、税務上は金額や支給条件などに詳細な決まりが有る訳ではありません。

そこで、実務上は「社会通念上妥当な範囲内」で支給する限りは問題とならない事になっています。以下で、社会通念上妥当な範囲内がどれくらいと考えられているのか、日当の相場について見ていきましょう。

日当の相場は?

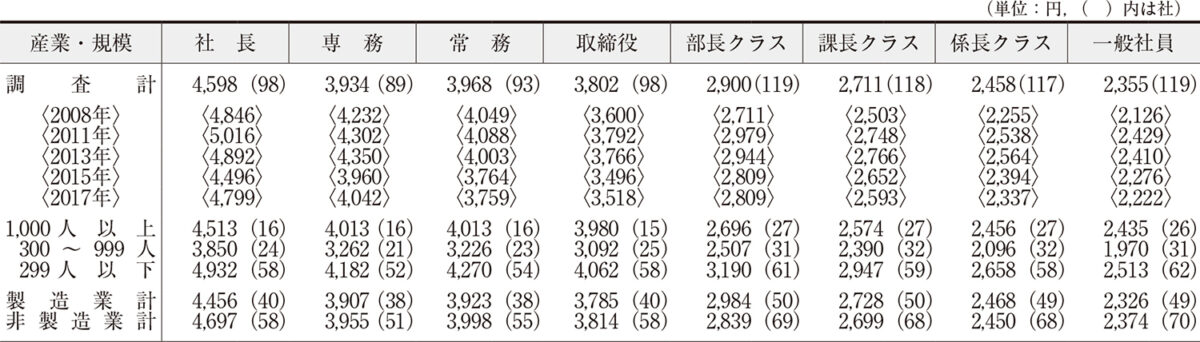

産労総合研究所が公表している「2019年度 国内・海外出張旅費に関する調査」によると、日当の平均支給額(通常の宿泊出張の場合)は、以下の通りとなっています。

「社長で4,598円、一般社員だと2,355円が平均」という事ですね。これを1つの目安にして会社での日当支給額を検討してみると良いでしょう。但し、この金額の範囲内でないと駄目という訳では無いので、参考程度にしてください。

実際の日当金額は、「同業他社の日当支給額とかけ離れていないか」、「社内の役職毎に格差が大きすぎないか」などを考慮して決める様にしましょうね。

支給額が高い場合は否認されるかも!?

日当の相場を超えた金額を支給していた場合、どうなるのでしょうか?

この点、税務調査で日当が高額だと指摘され否認されると、従業員に支給した場合は給与として課税され、役員に対する支給の場合は役員賞与として課税されます。

従業員の場合は、給与課税されたとしても給与か旅費かの違いに過ぎないので、会社の経費に変わり有りません。しかし、役員に対する支給を否認された場合、その金額は経費にならないです(損金不算入。)

では、実際の現場ではどの様に否認されるのでしょうか?税務調査でたまに聞くのが、「国家公務員の日当」です。

国家公務員は「国家公務員等の旅費に関する法律」によって日当の金額が定められています。それによると、国家公務員の中で最上位に位置する内閣総理大臣でさえ、日当は3,800円です。

そこで、日当の金額が高額な事例では、調査官がこの金額を提示して「総理大臣でもこれだけしか支給されていないですよ」と説明し、超過分を否認しようとしてくるのです。

「公務員と会社員」、「総理大臣と社長」を比べるのが正しいかどうかはさておき、高額な日当支給には税務署が「待った!」をしてくる、という事は知っておきましょう。

日当を支給するなら出張旅費規程を作ろう!

日当を支給する際、支給した金額が何に基づいて支払ったのかが分かる様に根拠を残しておく必要が有ります。そこで「出張旅費規程」を必ず作っておく様にしましょう。

出張旅費規程には、会社から何km離れた場所へ出張に行けば日当が支給されるのかといった支給の要件や、役職毎の支給金額などを記載します。そして、実際に出張をした際には、規程通りに日当を支給すればOKです。

出張旅費規程のサンプルは「坂本直紀社会保険労務士法人(モデル出張旅費規程)」で紹介されているので参考にしてみて下さい。

なお、当然の事ですが、出張していないのに出張したものとして処理するのは駄目です(いわゆるカラ出張。)ホテルや新幹線などの領収書を残しておくとともに、「旅費精算書」など出張に行った事が確認出来る書類も残しておく様にしましょう。

日当を支払ったときの会計処理

上述の通り、日当は通常必要な範囲内で支給された分に関しては、給与として課税されません。

一方で、支給する会社側からすると「旅費交通費」として経費になります。

例えば、社長に対して日当8,000円を支給した場合は、以下の様な仕訳を切りましょう。

とても簡単ですね。

日当と消費税

役員や従業員に対して出張時に日当を支給した場合、その金額のうち通常必要と認められる部分に関しては、消費税の計算上「課税仕入」になります。

会社としては、経費(損金)になるだけでなく支払う消費税も減るので良い事ばかりですね。

なお、海外出張の為に支給した日当については原則課税仕入とはなりません。

(参照元:国税庁「消費税法基本通達11-2-1」)

まとめ

いかがでしたか?

効率的に手取りの金額を増やして節税効果も得られる方法として、出張時の日当支給は有効です。

出張旅費規程を作成し、その規程に従って妥当な金額を支給する様にしましょう。