一般的に、会社の従業員に対してボーナス(賞与)が年に1~2回程度支給されますよね。では、従業員と同じ様に会社の役員(取締役)に対してもボーナスを支給していいのでしょうか?

仕事を頑張ったのは役員も従業員も同じなので、その対価として賞与を支給したいところですよね。

残念ながら、役員の場合はそう簡単にはいきません!何も考えずに役員にボーナスを支給してしまうと、損金不算入となり法人税等の面で不利となってしまうのです。

そこで、実務上は損金不算入になってしまう役員賞与としてではなく、翌年度以降の役員報酬を増額する事で対応する会社が多いですね。しかし、何とか役員賞与を損金算入する方法はないのでしょうか?

ここでは、役員賞与が損金不算入になる例や、損金算入する為のポイントについて見ていきましょう。

役員賞与は事前確定届出給与として支給する!

役員に対する給与を役員報酬として損金算入する為には、以下の3種類のどれかに該当する必要が有ります(法人税法第34条第1項)。

- ①定期同額給与

- ②事前確定届出給与

- ③利益連動給与

①の定期同額給与は、一度決めたらその事業年度は毎月同じ金額を支給しましょう、というものです。そして、③は会社の利益に連動して支払われる給与の事で基本的に上場企業の場合に利用することが想定されていますので、ここでは説明しません。

従って、世間一般的に言われる役員賞与は②の事前確定届出給与ですね。

要は、「あらかじめ税務署に届出をした上で、届出した金額の通りに支払いをしなければ損金算入が認められない」という事です。従って、臨時のボーナスは役員に対して払う事が出来ません。

役員賞与の支給手続き

上記の通り、役員賞与は法人税法にいう「事前確定届出給与」に該当するので、税務署にあらかじめ届出をしておかなければ、支払ったとしても損金算入が認められません。

以下で、役員賞与を損金算入する為の条件や、必要書類等について見ていきましょう。

役員賞与に関する株主総会決議を行い議事録を保管する

役員報酬や役員賞与は、社長が独断で決めるものではなく、定款に定めが無い限り株主総会の決議をもって決めなければなりません(会社法第361条)。

株主総会は通常、事業年度が終了した2~3ヶ月後くらいに開催するので、そのタイミングで役員賞与を決定する事になります。

なお、中小企業で株主が自分だけの様な場合は、形式上の開催になりますが、その場合でも議事録はしっかりと作っておきましょうね。会社経営をする上では議事録というものは、何かと説得力の強い書類ですよ。

役員賞与に関する議事録(該当する議案部分のみ)としては、以下の様な感じで良いでしょう。

第○号議案 役員賞与支給の件

議長より、当期の業績等を勘案して、当期末時点の取締役○名に対し役員賞与総額○○万円を支給したい旨、並びに各取締役に対する支給額は取締役会の決定に一任したい旨が説明された。

続いて、議長より、本議案の賛否を議場に諮ったところ、出席株主の議決権の過半数の賛成をもって、原案どおり承認可決された。

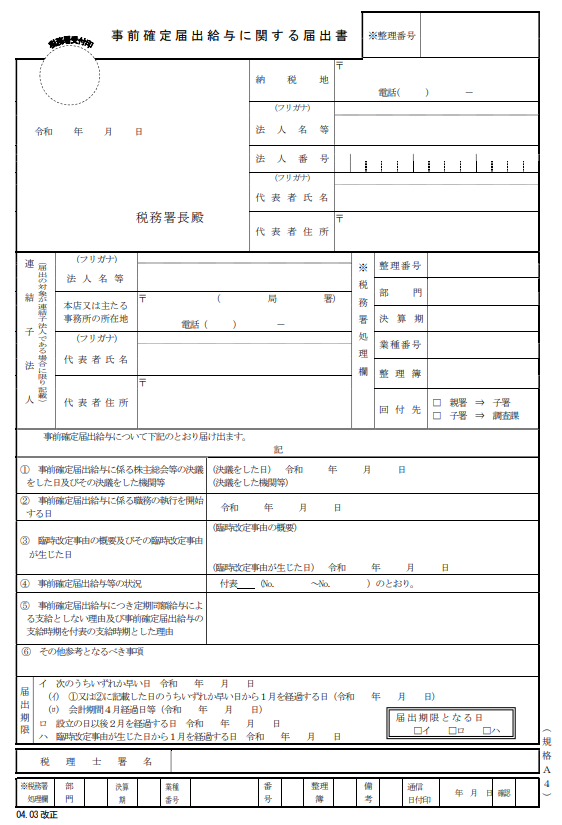

届出の際に提出する書類

役員賞与を支払う場合、決められた期日(後述します)までに「事前確定届出給与に関する届出書」を管轄の税務署に提出しなければなりません(参照元:国税庁「事前確定届出給与に関する届出」)。

また、添付書類として以下の「付表1 事前確定届出給与等の状況(金銭交付用)」も提出する必要が有ります。

)のサンプル.png)

届出書を提出する時期

税務署に対して事前の届出をする場合、提出期限が以下の様に定められています(参照元:No.5211 役員に対する給与(平成29年4月1日以後支給決議分)|国税庁)。

原則

| 区分 | 提出期限 |

|---|---|

| ①株主総会や社員総会等の決議によって賞与を支給する時期・金額を定めた場合 | 以下のいずれか早い方 ・決議をした日から1か月を経過する日 ・会計期間開始の日から4か月を経過する日 |

| ②新設法人が賞与を支給する時期・金額を定めた場合 | 設立の日以後2ヶ月以内 |

| ③臨時改定事由(※)によって事前確定届出給与に関する定めをした場合 | 以下のいずれか遅い方 ・①の届出期限 ・臨時改定事由が生じた日から1ヶ月以内の日 |

※ 参考:臨時改定事由とは「取締役が社長に就任した場合」などの役員の職制上の地位の変更や職務内容の重大な変更などが含まれます。

一度出した届出書の内容を変更する場合

| 区分 | 提出期限 |

|---|---|

| 臨時改定事由により変更する場合 | 事由が生じた日から1ヶ月以内 |

届出した通りに賞与を支払う!

届出をしたら、事前の準備は完了です。後は、税務署に届出をした通りの内容で実際に賞与の支給をしましょう。

事前確定届出給与は、所定の時期に確定した金額を支給すると決めて支払うものです。従って、届出した内容と実際に支給した金額とが異なる場合、原則として全額損金不算入となってしまうので、注意が必要です(法人税法基本通達9-2-14)。

ちなみに、役員賞与が損金不算入となった場合、法人税が高くなるのはもちろんですが、個人の所得が減る訳では有りません。否認されたからといって、会社に賞与を返すなんて事はしないですからね・・・。

従って、「否認されると法人税と所得税で二重に痛い」という訳です。

【参考】届出通りに支給しない場合のリスク

一旦株主総会で承認した事前確定届出給与を”合理的な理由なく&必要な手続き”を行わずに支給しなかった場合、

- 役員報酬に対する源泉徴収義務発生リスク

- 不支給の場合の法人側での債務免除益の計上リスク

などのリスクが発生するため適切に処理する必要があります。詳細は別記事にて解説しています。

使用人兼務役員であれば、損金算入可能!?

上記の様に、役員賞与を支払うには事前に税務署に届出をした上で、その通りに支給をしなければならないので、損金算入するのがなかなか難しいのが実情です。

しかし、そんな中、代表取締役の方は対象外ですが取締役に対してスムーズに役員賞与を支給する方法が有るって知っていますか?

方法は簡単です。賞与を支給したい役員に「使用人兼務役員」になってもらうのです。

使用人兼務役員とは、取締役営業部長などの様に、役員と使用人の両方の地位を持つ方の事を言います。

使用人兼務役員に対する賞与のうち、使用人としての職務に対する賞与部分は、使用人(従業員)に対する給与としての扱いを受ける事になるので、事前の届出をしなくても賞与を支給する事が出来るのです(参照元:No.5350 使用人賞与の損金算入時期|国税庁)。

従って、代表取締役以外の役員に賞与を支払うのであれば、事前確定届出給与として支給するよりも使用人兼務役員として賞与を支給した方が簡単で良さそうですね。

役員賞与引当金を計上

役員賞与は、事前確定届出給与なので税務署に届け出た通りに支給します。そして、税務上は支給した時の損金となります。

しかし、会計上は発生主義により費用を認識するので、仮に役員賞与の支給が翌期だったとしても、当期の職務執行に対する役員賞与なのであれば原則当期の費用として計上します。

とはいっても、役員賞与の支給は株主総会の決議が前提です。当期末時点では役員賞与の支給は確定していないので、支給見込額を役員賞与引当金として計上する事になります。(役員賞与に関する会計基準第13項)

なお、役員賞与が事前確定届出給与に該当しない場合は、損金不算入なので計上時も支給時も損金とはなりません(税効果会計上は永久差異。)

一方で、事前確定届出給与に該当する場合は、支給した期の損金に算入されます。そこで、税効果会計上は将来減算一時差異として処理する事になります。

役員賞与に対する社会保険料の処理は?

賞与を支給する場合、標準賞与額(税引き前の役員賞与の金額を1,000円未満切捨)を基準に保険料率を掛けて社会保険料を算出します。

これは、従業員に対する賞与でも役員賞与でも同じです。

なお、標準賞与額には健康保険は年間573万円、厚生年金と子ども・子育て拠出金は月間150万円という上限額が設けられています。(参照元:日本年金機構「標準報酬月額・標準賞与額とは?」)

従って、役員賞与の金額573万円以上に設定すれば、それ以上の部分については保険料がかからないのでお得、という事になりますね。

役員報酬の年間支給総額はそのままにして、定期同額給与を減らしてその分を役員賞与(事前確定届出給与)として支給する事で、社会保険料の節約も可能となります。

役員賞与に対する所得税の処理

役員賞与の支給を受けると、役員には所得税が課税されます。そして、所得税は毎月の報酬と同様に会社が支給時に源泉徴収をしなければなりません。

但し、源泉徴収の金額は毎月の報酬から差し引く所得税とは計算方法が異なるので注意が必要です。

源泉徴収税額の計算方法は、以下の3つのケースによって異なります(所得税法第186条・所得税基本通達186−4)。

以下で1つずつ見ていきましょう。

①通常の場合

通常の場合、前月の給与から社会保険料等を控除し、残った金額と扶養親族等の数を「賞与に対する源泉徴収税額の算出率の表(リンク先は令和5年分)」に当てはめて税率を求めます。

そして、賞与から社会保険料等を控除して残った金額に対してこの税率を掛けた金額が、賞与から源泉徴収すべき金額となります。

例えば、前月の給与(社会保険料等控除後)が56万円で、扶養親族がいない方の場合は、賞与の金額に乗ずべき率は「18.378%」です。その結果、源泉徴収すべき金額は102,916円(560,000円×18.378%)となります。

②賞与支給額が前月の給与金額の10倍を超える場合

役員賞与の金額が、前月に支給した給与額の10倍を超える場合、以下の流れに沿って計算し源泉徴収税額を求めます。

- イ・・・(賞与から社会保険料等を控除した金額)÷6

- ロ・・・イ+(前月の給与から社会保険料等を控除した金額)

- ハ・・・ロの金額を「給与所得の源泉徴収税額表(リンク先は令和5年分)」に当てはめて税額を算出する。

- 二・・・ハ−(前月の給与に対する源泉徴収税額)

- ホ・・・二×6

注:賞与の計算期間が半年を超えている場合は、賞与から社会保険料等を控除した金額を12で割り、同じ方法で計算をします。そして、求めた金額を12倍したものが源泉徴収金額となります。

例えば、賞与から社会保険料等を控除した金額が500万円で、前月給与から社会保険料等を控除した金額が45万円、源泉徴収税額が21,560円(扶養親族なし)だった場合、賞与の源泉徴収税額は以下の通りとなります。

- イ・・・5,000,000円÷6=833,333円

- ロ・・・833,333円+450,000円=1,283,333円

- ハ・・・233,789円

- 二・・・233,789円—21,560円=212,229円

- ホ・・・212,229×6=1,273,374円

③前月に給与の支払いが無い場合

前月に給与の支払いが無かった場合は、以下の計算方法によって賞与から源泉徴収すべき金額を求めます。

- イ・・・(賞与から社会保険料等を控除した金額)÷6

- ロ・・・イの金額を「源泉徴収税額表」に当てはめて税額を算出する。

- ハ・・・ロ×6

前月に給料が無く、賞与から社会保険料等を控除した金額が60万円だった場合(扶養親族無し)、賞与から源泉徴収すべき金額は以下の通りとなります。

- イ・・・600,000円÷6=100,000

- ロ・・・720円

- ハ・・・720円×6=4,320円

役員賞与と扱われてしまうものに注意!

役員賞与自体は、現金を支給をしなければ課税関係が生じないので特に問題有りませんが、中には賞与のつもりが無くても役員賞与としてみなされるものが有ります。

主なものは、以下の2つですね(法人税法第34条第4項)。

- 役員に対する債務免除

- その他の経済的な利益の供与

具体的には、主に以下の様なケースが考えられます(法人税法基本通達9-2-9)。

- 役員に対して物品・その他の資産を贈与した

- 役員に対して法人所有の資産を通常より低額で譲渡した

- 役員から自動車等の資産を通常より高額で買い入れた

- 役員に対する貸付金等の債権を放棄や免除した

- 役員が個人的に有している債務を法人が無償で引き受けた(肩代わりした)

- 役員に対して無償や低い利率で金銭を貸し付けた

- 役員の個人的な交際費や旅費を法人が負担した

- 役員の業務外での罰金など個人的な費用を法人が負担した

- 役員が社交団体等の会員になるための入会金や会費など個人で負担すべきものを法人が負担した

- 役員に居住用の土地や家屋を無償または低い価額で提供した

- 役員に無償又は低い対価で用益を提供した(役員が借入する際の不動産担保提供の抵当権設定費用を負担したetc)

- 役員の生命保険料(被保険者・保険受取人が役員の生命保険契約)を支払っている

上記に該当する場合は、実質的に役員賞与を支払ったのと同じ経済的効果があると言えるので、役員賞与とみなされ損金不算入となってしまいます。

但し、住宅の家賃や光熱費、家事使用人の給料など毎月ほぼ一定の金額で継続的に供与される経済的な利益については、定期同額給与の範囲内として損金算入が認められています(法人税法基本通達9-2-11)。また、病気の見舞金などは支払っても問題有りません。

まとめ

いかがでしたか?

役員賞与は事前に届出をしてその通りに支給しなければ損金算入が出来ない、ちょっとやっかいなものです。適当に支給しても損金には算入されないので、事前に要件などをしっかりと把握しておきましょう。

浮き沈みが激しい会社の場合は利用するのが難しいかもしれませんが、事前確定届出給与は必ず支給しなければならないという類のものではないので、とりあえず届出だけ出しておくのは有りだと思いますよ。