「会社で払う税金ってどんなものがあって税率はいくらなの?資本金や利益によって納税額が変わるの?」

これから法人を作ろうと考えている方や、最近会社を作った方の中にはこういった疑問を抱いている方も多いでしょう。

会社の税金は、個人の所得税等と違って計算過程が複雑です。そのため、「所得○○万円だけど納税額いくら?」と聞かれて、納税額をパッと正確に計算出来る税理士もなかなかいないでしょう(概算は簡単に出ますけどね)。

会社に課される税金のメインは「法人税」「(法人)住民税」「(法人)事業税」の法人3税!

会社に課税される税金としてメインとなるのは、「法人3税」と言われる以下の3つの税金です(法人3税をまとめて「法人税等」と呼ぶのが一般的です)。

- 法人税(地方法人税も含む)

- 法人住民税

- 法人事業税(特別法人事業税も含む。→ただし特別法人事業税は実際には国税。)

それぞれの立ち位置を簡単に図式すると、以下の様な感じとなります。

以下で、それぞれの税金について内容をみていきましょう。

「法人税」は会社の所得に応じて課税される!

法人税は、1事業年度の間に会社に発生した所得に応じて発生する税金(国税)で、税務署に納付する事になります。納付期限は確定申告期限と同じ、決算日後2ヶ月以内です。

例えば、3月決算の会社の場合は5月31日にまでに確定申告書の提出及び法人税の納付をしなければなりません。

なお、法人税は所得に応じて発生するものなので、赤字の場合は法人税は発生しません。

法人税の税率は、会社の規模や所得金額によって以下のように異なります。

◆中小法人(資本金の額1億円以下 ※)◆

| 所得金額 | 平成30年4月1日以降開始事業年度 |

|---|---|

| 年800万円以下の部分 | 15% |

| 年800万円超の部分 | 23.2% |

※ 法人税法第57条11項

◆中小法人以外の法人(資本金の額1億円超)◆

中小法人は年800万円を境に税率が変わっていますが、800万円を超えると全所得の税率が変わるという訳ではなく、800万円を超えた部分について高い税率が適用されます。

例えば、所得が1,000万円の場合の法人税は、800万円×15%+(1,000万円−800万円)×23.2%=166.4万円ですね。

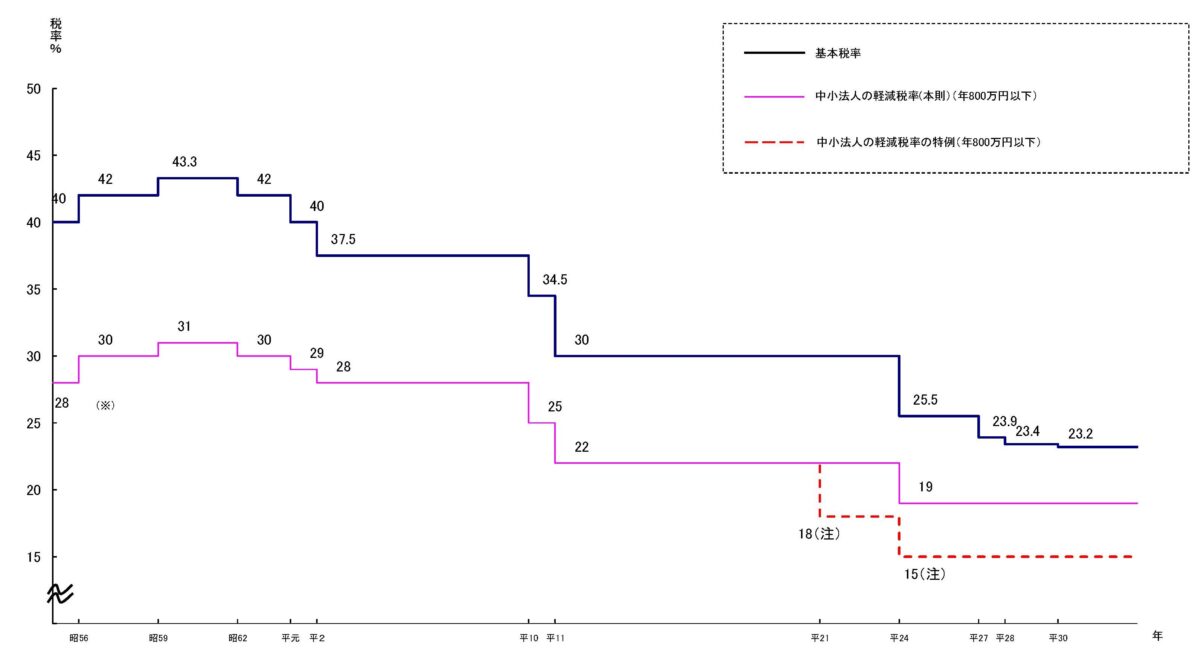

参考までに、過去の法人税率の推移は以下の通りとなっています。

(参照元:法人課税に関する基本的な資料 : 財務省)

令和になってからは横ばいですが、平成の時代はかなり大胆に法人税率が引き下げられていることが分かります。

【参考】法人税って会社にしか課税されない?

株式会社や合同会社などの法人に課されるのは分かりますよね。では、その他の団体はどうでしょうか?

以下でまとめてみました。

法人税が課される法人等には、以下の様なものがあります。

| 法人の形態 | 法人の例 | 課税の有無 |

|---|---|---|

| 公共法人 | 都道府県や市区町村 | 課税されない |

| 公益法人等 | 学校法人や宗教法人、NPO法人 | 収益事業は課税 |

| 人格のない社団等 | PTA | 収益事業は課税 |

| 協同組合等 | 生協や農協 | 課税 |

| 普通法人 | 株式会社 | 課税 |

NPO法人や公益法人等は「収益事業をしていない限り法人税が課されない」という点がポイントですね。

なお、収益事業とは、物品販売業や製造業など法定の34事業の事をいいます(参考:法⼈税法施⾏令第5条1項)。

「地方法人税」は地方という名前だけど国に収める税金!

地方法人税は、平成26年3月31日に公布された「地方法人税法」によって登場した比較的新しい税金です。

地方法人税という名前なので、一見すると地方税のような気もしますが、れっきとした法人税(国税)です。従って、法人税の確定申告時に一緒に作成して提出・納付をする事になります。

地方法人税は、法人税と連動しており、各課税事業年度の「課税標準法人税額」に10.3%の税率を掛けて算出します。

会社の所得の10.3%ではなく、あくまでも「課税標準法人税額の10.3%」という点に注意が必要ですね。

なお、法人税額に連動しているので、法人税と同様に赤字の場合は税額がゼロとなります。ただし、その場合でも確定申告は必要なので忘れずに!

法人住民税(都道府県税・市区町村税)

法人住民税は、個人が収めている住民税の法人版ですね。法人は人ではないですが、法人格(※)を持つので、人と同じように住民税が課税されるのです。

※:権利・義務の主体となることのできる法律上の資格の事。自然人(人間のこと)と法人とに分かれる。

法人住民税は、都道府県に収めるものと市区町村に収めるものとに分かれ、その中でも以下の2種類に分かれます。

- ①法人税割額

- ②均等割額

以下で、法人税割額と均等割額のそれぞれについて簡単に説明しますね。

法人税額に応じて課税される「法人税割額」

法人税割額は、法人税の金額に一定の税率を掛けたものです。

税率は、地方税法によって定められているのですが、市町村民税と都道府県民税を足した合計を、標準税率(最低=7%)と制限税率(最高=10.4%)の範囲内で、自治体が自由に決められる様になっているので、一概にいくらという事は出来ません。

ただし、多くの自治体が標準税率を採用しているので、法人税割額は合計7%と考えておくといいでしょう。

なお、法人税の金額に税率を掛けるので、赤字の場合は法人税割額はかかりません。

赤字でも払わないといけない「均等割額」

均等割額は、事業をしている限り赤字でもかかる税金です。それ故に、法人を設立するデメリットとして挙げられる事が多いものですね。

均等割額は自治体によって金額が若干変わりますが、標準税率では年額7万円(市民税5万円・県民税2万円)となっています。

なお、均等割額は資本金や従業員の数によって異なり、標準税率は以下の通り(地方税法第52条・312条)。

◆道府県民税均等割

| 資本金等の額 | 税率 |

|---|---|

| 1,000万円以下 | 年額20,000円 |

| 1,000万円超1億円以下 | 年額50,000円 |

| 1億円超10億円以下 | 年額130,000円 |

| 10億円超50億円以下 | 年額540,000円 |

| 50億円超 | 年額800,000円 |

◆市町村民税

| 資本金等の額 | 市内事業所の従業員合計 | 税率 (年額) |

|---|---|---|

| 1,000万円以下 | 50人以下 | 5万円 |

| 〃 | 50人超 | 12万円 |

| 1,000万円超1億円以下 | 50人以下 | 13万円 |

| 〃 | 50人超 | 15万円 |

| 1億円超10億円以下 | 50人以下 | 16万円 |

| 〃 | 50人超 | 40万円 |

| 10億円超50億円以下 | 50人以下 | 41万円 |

| 〃 | 50人超 | 175万円 |

| 50億円超 | 50人以下 | 41万円 |

| 〃 | 50人超 | 300万円 |

資本金が1,000万円を超えると一気に均等割額が増えるので、会社設立時に1,000万円を超えるかどうかの判断で、均等割額を用いる事がよく有りますね。

なお、均等割額は事業所が市(政令指定都市では区)や都道府県をまたぐ毎に課税されるので、幅広く事業展開するとそれだけ均等割額は増えることになります。

例えば、神奈川県川崎市と千葉県柏市に事業所のある会社(資本金500万円・従業員数10人)の場合、法人市民税の均等割として10万円(5万円×2箇所)、法人県民税の均等割として4万円(2万円×2箇所)の合計14万円が課税される、という事ですね。

法人事業税(道府県民税)

事業税は、県内に事務所や事業所(本店や支店、工場etc)がある会社が負担する地方税です。法人住民税(県民税)とセットで申告するものなので、申告書も同じです。

納付額は「課税標準額×税率」で、所得等によって税率が異なるので以下の表を参照してください(令和4年4月1日以降開始事業年度)。

| 所得金額 | 標準税率 | 超過税率(制限税率) |

|---|---|---|

| 年400万円以下 | 3.5% | 4.2% |

| 年400万円超800万円以下 | 5.3% | 6.36% |

| 年800万円超 | 7.0% | 8.4% |

なお、超過税率とは法人住民税(法人税割額)の制限税率のようなもので上限税率です。都道府県が必要財源等の状況に応じて税率を決定します。

たとえば兵庫県だと「県内産業の発展や県民生活の安定基盤となる産業・雇用の復興のための財源」として昭和51年3月から徴収が始まっていますね(兵庫県/法人事業税の超過課税)。

「特別法人事業税」は国税だけど住民税と一緒に申告!

特別法人事業税は、法人事業税とセットで申告をする国税です(申告や納税には、道府県民税の申告書・納付書を使用)。

法人事業税とセットで都道府県民税の申告書を使うのに「国税」という実にややこしい税金ですね。

税額は基準法人所得割額の37.0%です。要は標準税率で計算した事業税の37.0%です(令和4年4月1日以後に開始する事業年度)。

会社の税金はざっくり何パーセント?法定実効税率で概算額を知る!表面税率との違いも。

法人3税について見てきましたが、所得の○%や法人税額の○%など計算方法が色々合って、結局のところ税金はどれくらいかかるのか、というのが分かりにくいですよね。掛ける元になる数値が違うので、単純に税率を足すだけでは合計の税率が出ません。

そこで、以下では会社の税金がざっくり何パーセントかかるのかを簡単に算出する方法を紹介しますね。

使用するのは「表面税率」と「実効税率」です。

表面税率

表面税率とは、所得に対して申告・納税する際に使用する税率を全て合わせたものを言います。つまり、決算でどれくらい納税する事になるのかが分かる率ですね。

表面税率は以下の計算式で算出することが出来ます。

法人税率×(1+地方法人税率+住民税率)+事業税率+特別法人事業税率

上で紹介した法人税等の税率を元に、資本金が1億円以下の中小法人の表面税率は以下の通りです。

| 所得金額 | 表面税率 |

|---|---|

| 400万円以下 | 22.39% |

| 400万円超800万円以下 | 24.856% |

| 800万円超 | 36.8036% |

ただし、注意点が有ります。表面税率は、あくまでも所得に対してどれくらいの税金を負担しなければならないかを示すものに過ぎません。

法人税等のうち、事業税については支払った事業年度に損金算入が可能です。従って、事業税を払った分翌事業年度の税額は減ることになります。

ところが、この税金が減る分について表面税率では加味されていません。そこで、翌事業年度に事業税が損金算入されることによる効果を、反映させてあげる必要があるのです。

そして、その事業税の損金算入効果を加味した税率が、次に出てくる法定実効税率ですね。

法定実効税率

上述した様に、表面税率では事業税が支払った事業年度に損金算入される事による減税効果が加味されていません。

そこで、事業税による翌事業年度の実質負担額の減少分を加味した税率を「法定実効税率」と呼びます。

法定実効税率の算出方法は以下の通り。

表面税率÷(1+事業税率 ※)

※ 特別法人事業税も含む。

上記計算式によって計算した法定実効税率は、以下のようになります。なお、税率はすべて標準税率の場合で計算しています。

| 所得金額 | 法定実効税率 |

|---|---|

| 400万円以下 | 21.365% |

| 400万円超800万円以下 | 23.173% |

| 800万円超 | 33.582% |

一昔前だと、「法人税は40%!」と覚えていた方も多いでしょうが、最近はそこまで高くありませんね。所得が800万円以下なら20%台前半です。

ただし、所得金額が800万円を超えたら、負担税率が一気に上がる点は押さえておいた方が良いでしょう。

申告間違いや延滞、脱税等があった場合は加算税も!

会社で発生する主要な税金について紹介してきましたが、これらはあくまでも期限内に正しく申告した場合に発生する税金です。

中には以下のような方達もいるでしょう。

- 確定申告は期限内にしたけど、期限までに税金を納付する事ができなかった。

- 期限内に確定申告をしなかった。

- 源泉所得税の納付を期限内にしなかった。

- 税務調査が入って、間違いが発覚し修正申告が必要となった。

- 税務調査が入り、脱税が発覚し修正申告が必要となった。

上記のようなケースでは、本来納付すべき金額は当然のこと、それに加えて延滞税や加算税といった罰金の様なものも払わなくてはいけなくなります。

発生する加算税等は以下の5種類です(地方税の場合は、下記の「税」が「金」に変わります)。

- 延滞税

- 不納付加算税

- 過少申告加算税

- 無申告加算税

- 重加算税

これら加算税の詳細については下記記事でまとめていますので、そちらを参考にどうぞ。

会社に課税されるその他の税金

会社に課税される税金のメインとなる法人3税を紹介しましたが、他にも法人に課税される税金は色々有ります。

以下で、その他の税金として法人に課税されるものを簡単に一覧形式で紹介しておきます。

| 税金の種類 | 納付時期 | 税率 |

|---|---|---|

| 消費税・地方消費税 | 決算終了後2ヶ月以内 | 10%(軽減税率8%) |

| 所得税 | 利息等を受け取る都度徴収される | 15.315% |

| 源泉所得税 | 毎月10日or7月と1月の年2回 | 報酬額(税抜)の10.21% |

| 印紙税 | 契約や料金の受領時 | 領収金額等による |

| 登録免許税 | 登記時 | 登記内容による |

| 不動産取得税 | 不動産取得の数ヶ月後 | 4%(or3%) |

| 固定資産税 (都市計画税) | 年4回分割納付(4・7・12・2月) | 固定資産税:1.4%(1.7%) |

| 償却資産税 | 年4回分割納付(4・7・12・2月) | 1.40% |

| 自動車取得税 | 取得時 | 取得価額による |

| 自動車重量税 | 車検時 | 車重による |

| 自動車税 | 毎年5月 | 排気量による |

| 事業所税 | 決算終了後2ヶ月以内 | 資産割:1平米につき600円 従業者割:給与支払総額の0.25% |

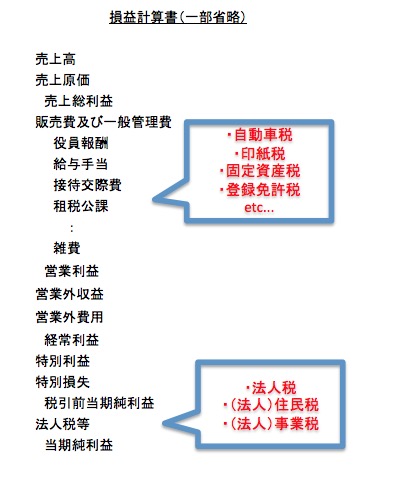

会社の税金は決算書(損益計算書)のどこに記載される?

会社の税金を色々紹介してきましたが、決算書(損益計算書)上はどこに税金が記載されているのでしょうか?

この点、会社によって多少の処理の違いはあるかもしれませんが、基本的に以下の通りです。

販管費の「租税公課」か、税引前利益の後の「法人税等」という事ですね。

なお、従業員等から預かっている源泉所得税や特別徴収の住民税は、貸借対照表(B/S)の「預り金」で処理します。単に預かっているだけなので費用にはなりません、悪しからず。

まとめ〜各種税金の税率や支払の時期を一覧表形式で〜

会社に課税される税金について色々紹介してきました。法人独特なのは法人税・法人住民税・法人事業税ですが、他にも様々な税金が必要ということが分かりましたね。

なお、これらの税率をわざわざ覚える必要はありません、その場その場で最新の情報を調べるのでOKだと思いますよ。強いて言えば、法定実効税率くらいですかね、頭にいつも入れておくといいのは。

ちなみに、会社の事業内容によっては、酒税やタバコ税、関税などもかかることがありますよ。

最後に法人3税の税率についてまとめて終わります。中小法人かつ税率は全て標準税率とします。

法人税

| 所得金額 | 税率 |

|---|---|

| 年800万円以下の部分 | 15% |

| 年800万円超の部分 | 23.20% |

地方法人税

法人税額×10.3%

法人住民税

法人税額×7%(都道府県税1%、市町村民税6%)

事業税

| 所得金額 | 標準税率 |

|---|---|

| 年400万円以下 | 3.5% |

| 年400万円超800万円以下 | 5.3% |

| 年800万円超 | 7.0% |

特別法人事業税

事業税額×37%