事業をしていると、必ずと言っていいほど登場するのが家賃や水道光熱費の支払い。

飲食店の店舗として商業ビルを借りたり、オフィスビルの一室を借りて事業をするのであれば特に問題はないですが、中には小規模事業が故に自宅の一室を店舗や事務所として活用するケースもあるでしょう。その様な場合は家賃の損金計上はどうすれば良いのでしょうか?

ここでは、支払家賃や光熱費を損金計上する際の注意点を見ていきましょう。

自宅(賃貸物件)の家賃や光熱費を損金計上する際の注意点

まずは、自宅が賃貸物件だった場合の家賃や光熱費の計上について見てみましょう。

原則として、自宅の家賃は事業と関係無いので個人事業の必要経費として処理する事は出来ません(法人が社宅家賃として処理する場合は可能)。

しかし、自宅の一部を事業用に使っている事がありますよね。自宅の一角で飲食店や整骨院等を営業している様なケースを思い浮かべてもらえると分かりやすいと思います。それ以外にも、マンションの1室を事業用として使っていると言えるでしょう。

この様な場合は、自宅として家賃を支払っていたとしてもその一部を必要経費や損金として処理する事が出来るのです!

どの様に処理するかは、個人で賃貸物件の契約をしているか法人で契約しているかによって扱いが異なるので、それぞれに分けてみていきますね。

個人で契約している場合

まずは、個人事業主が個人で賃貸物件を契約している場合、もしくは法人だけど役員の個人名義で契約をしている場合ですね。

この場合は個人で家賃を払い、その内の事業で使っている部分について必要経費とする事が出来ます。必要経費に出来るのはあくまでも事業用として使っている部分だけなので、一般的には居住用と事業用の面積比で家賃を按分する事になるでしょう。

例えば、毎月の家賃が8万円のマンションに住んでいて事業用として30%を使っているのであれば、必要経費として処理出来るのは24,000円(=8万円×30%)ですね。

ここで注意!

少しでも必要経費の額を増やしたいからと言って、事業割合を100%にするのはやめて下さいね。そもそもが自宅な訳ですから、自宅を100%事業として使っているという主張は通りません。必要経費に出来るのは、大体30%程度が限界だと考えておくと良いでしょう。

なお、光熱費についても同様です。家賃の割合に準じて損金処理すれば問題ないでしょう。

法人で契約している場合

次に法人で賃貸物件を契約をしている場合です。

この場合は、基本的には社宅として扱う事になるので、(家賃も光熱費も)支払った額を全額損金とする事が出来ます。その上で、自宅として役員に貸している部分について役員個人から家賃を徴収(役員報酬から天引き等により)しなければなりません。

役員から適切な家賃を徴収していないと、役員に対する報酬として課税される事が有るので注意しましょうね。

自宅(持ち家)の家賃や光熱費を損金計上する際の注意点

次に、自宅が賃貸物件ではなく自分の所有物だった場合の損金計上について見ていきましょう。注意点としては2つあります。

個人事業主の場合は減価償却費として必要経費、法人に貸す場合は支払家賃として損金算入!

持ち家の場合、「家賃が発生していないので必要経費に算入する事が出来ないのでは?」と思うかもしれないですが、大丈夫です!

確かに家賃として必要経費を計上する事は出来ないですが、個人事業主の場合は建物として減価償却をして減価償却費を必要経費に算入する事が出来ます。

但し、減価償却費として必要経費に算入出来るのは事業に使用している割合(事業割合)のみという事を忘れずに!

例えば、建物の減価償却費が年間200万円で、事業に使っているのがそのうち20%だった場合、必要経費に算入する減価償却費は40万円(=200万円×20%)という事ですね。

次に、法人の場合は個人の所有物を借りる事になるので支払家賃として損金計上する事になります。但し、法人から家賃を受け取った場合は不動産所得として確定申告しなければならなくなる可能性が有る点に注意が必要ですね。

持ち家を事務所とする場合は住宅ローン控除が受けられない?

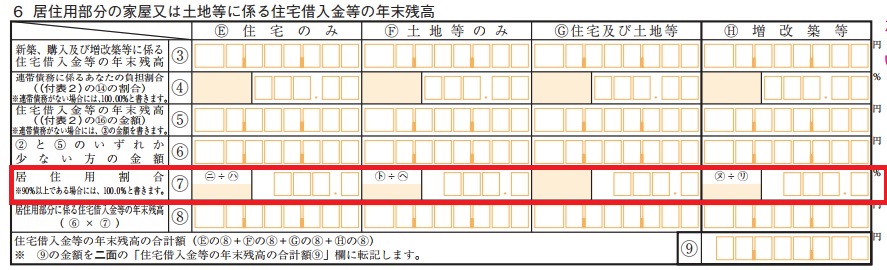

持ち家については、上述の通り減価償却費として必要経費処理する事が出来ますが、住宅ローン返済中の場合は注意が必要です。

住宅を金融機関等でローンを組んで購入した場合、年末の債務残高に応じて住宅ローン控除が受けられるので嬉しいですよね。

しかし、これはあくまでも住宅(居住用)の場合です。

個人事業主が自宅兼事務所にしている場合や、住宅ローンの一部を法人負担にしている場合は、その部分については住宅ローン控除を受ける事が出来ないので注意が必要ですよ!

なお、申告書上の書き方についてはここで細かく解説しないですが、事業用に使っている部分が有る場合は、「住宅借入金等特別控除額の計算明細書」の居住用割合を事業に使っている割合に応じて変更していく事になります。

【試算】自宅の家賃を損金計上する事でどれくらい負担(税金等)が安くなる?

言葉で説明しても分かりにくい部分があるでしょうから、実際に支払家賃を損金計上すると全体としての負担がどれくらい減るのかについて、一例を見てみましょう。

役員が元々個人契約で住んでいた自宅を法人契約に切り替えて一部を役員に負担してもらうケースを考えてみます。以下の前提条件で計算しますよ。

| 項目 | 前提条件 |

|---|---|

| 役員報酬月額 | 元々40万円だったのを、自宅を法人契約にするに当たり34万円に減額。 |

| 家賃月額 | 8万円 |

| 役員の負担額 | 2万円 |

| 所得控除 | 基礎控除と社会保険料控除のみ(扶養親族無し)。 |

| 住民税額 | 年税額を1/12。 |

家賃が個人から法人契約に変わり、毎月役員が2万円を負担するので、役員報酬を毎月の家賃8万円との差額である6万円分減額する事にしましょう。こうする事で、役員個人のキャッシュフローへの影響は社会保険料・所得税・住民税だけとなります。

| 項目 | 個人契約の場合(①) | 法人契約の場合(②) | 差額(①—②) |

|---|---|---|---|

| 役員報酬月額 | 400,000 | 340,000 | 60,000 |

| 社会保険料 | 57,830 | 47,957 | 9,873 |

| 源泉所得税額 | 11,850 | 8,040 | 3,810 |

| 住民税額 | 19,166 | 15,350 | 3,816 |

| 家賃負担額 | 80,000 | 20,000 | 60,000 |

| 毎月の手取額 | 231,154 | 248,653 | -17,499 |

毎月の手取額は約1万7千円、年間にすると21万円程度増える事が分かりますね。名義を変更して法人の損金にするだけでこれだけの差が出るので、活用しない手は無いですね。

【補足①】支払家賃と地代家賃の違いは?

家賃を支払う際に、「支払家賃」の他に「地代家賃」という言葉が使われる事があり使い分けで悩んだ方もいるかもしれませんが、両者に明確な違いはありません。

どちらも、倉庫や店舗、事務所(オフィス)、社宅の賃料、月極の駐車場代(※)などの事を指しています。

強いて言えば、一般的に決算書類上は地代家賃が使われるというくらいでしょうか。

なお、似た言葉に「賃借料」というものがありますが、これは機械や事務機器用品等を借りる際に支払った費用の事を指しており、家賃や駐車場代等は含まれません。

これらは法令等で細かく内容が決まっている訳では無いですが、一般的にどの項目に何が含まれるかは知っておいた方が良いでしょう。

【補足②】支払家賃の計上時期は?短期前払費用で損金処理可能?

支払った経費を必要経費や損金に算入出来るのは、原則として役務の提供を受けた時であって支払ったタイミングは関係ありません。

従って、一般的に翌月分を前月末までに支払う事になっている家賃については、支払時は前払費用として一旦資産計上し、実際に役務提供を受けた月に損金処理するのが正しい処理となります。

例えば、1月末までに支払う家賃は2月分なので、支払った時点では前払費用として処理し2月に損金処理する、という事ですね。

しかし、例外的に「短期前払費用」というものが認められており、毎年継続的に支払時に損金処理をするという条件付きで、前払費用として資産計上する事無くして支払時の損金とする事が可能です。

よって、結局のところ毎月の家賃については前払費用とせずに支払家賃として損金計上すればOKですね。