老後資金の為に積立をしようと思うけど、「小規模企業共済・iDeCo・国民年金基金」って何が違うの?まずどれに加入すればいいの?

公務員や大手企業のサラリーマンと違って、個人事業主や中小企業の経営者には退職金がありません。したがって、老後の資金は自分で用意する必要があります。

老後の資金を貯めるための手段としては、「小規模企業共済・iDeCo(個人型確定拠出年金)・国民年金基金」がオーソドックスですが、これらの違いはきちんと理解していますか?また、加入の優先順位で迷っている方も多いのではないでしょうか?

それぞれの違いをしっかりと把握した上で加入しないと、後になって後悔する事になりかねません。そこで、ここでは「小規模企業共済・iDeCo・国民年金基金」の違いと加入の優先度について解説していきますね。

なお、それぞれの制度の詳細については別途記事も用意しています。詳細知りたい方はそちらの記事も参照して下さい。

小規模企業共済・iDeCo・国民年金基金の違いを徹底的に比較・解説!

ここでは、「小規模企業共済・iDeCo・国民年金基金」の制度上の違いについて、項目ごとに見ていきましょう。

どこが運営している?

そもそもこれらの制度は誰が運営(実施)しているのでしょうか?運営母体を見てみましょう。

| 小規模企業共済 | iDeCo | 国民年金基金 | |

|---|---|---|---|

| 運営母体 | 中小企業整備基盤機構 | 国民年金基金連合会 | 国民年金基金連合会 |

運営母体は、小規模企業共済は「中小機構整備基盤機構(中小機構)」で、iDeCoと国民年金基金は同じ「国民年金基金連合会」ですね。いずれも法律に基づいて設立された公的な団体です。

公的な団体が運営しているということで、預けたお金がなくなるといった様な心配はあまり要らなさそうですね。

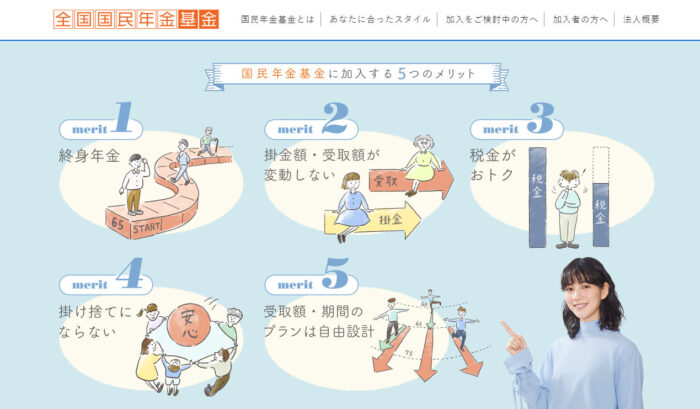

なお、国民年金基金には、全国国民年金基金と職能型(弁護士や歯科医師等の職業ごと)とがあり、それぞれ基金が設立されています。

加入資格は?併用は可能?

これらの制度は誰でも加入できるのでしょうか?主な加入資格について見てみましょう。

| 小規模企業共済 | iDeCo | 国民年金基金 | |

|---|---|---|---|

| 主な加入資格 | ・個人事業主 ・会社役員 | 20歳上60歳未満の方 | ・国民年金の第1号被保険者 ・国民年金の任意加入者 |

小規模企業共済は、個人事業主や会社役員しか加入することが出来ません。従って、サラリーマンや専業主婦などは対象外です。一方で、iDeCoは基本的に誰でも加入することが出来ます。

また、国民年金基金に加入できるのは国民年金の加入者だけで、サラリーマンや専業主婦(会社で社会保険に加入している方とその扶養家族)は加入できません。

iDeCo以外は加入者が限定されているので、自分がそもそも加入できるのかという点は予め把握しておいた方がいいでしょう。

なお、それぞれの制度を併用出来るのかについては、以下の通りです。

| 組み合わせ | 併用の可否 |

|---|---|

| 小規模企業共済・iDeCo | ○ |

| 小規模企業共済・国民年金基金 | ○ |

| iDeCo・国民年金基金 | ○ 掛け金は両者を合算して月額68,000円まで。 |

| 小規模企業共済・iDeCo・国民年金基金 | ○ iDeCoと国民年金基金は、両者を合算して月額68,000円まで。 |

いずれの制度も併用可能ですが、iDeCoと国民年金基金を併用する場合は、両方の掛け金合計が月額68,000円以内でなければならない、という点を忘れずに。

掛け金の支払い方法は?

それぞれの制度では、掛け金をどの様にして支払うのでしょうか?また、年払いなども可能なのでしょうか?

掛け金の支払い方法や、タイミング、口座残高が足りなかった場合の取り扱いなどについては以下の通りです。

| 項目 | 小規模企業共済 | iDeCo | 国民年金基金 |

|---|---|---|---|

| 掛け金の支払い方法 | 口座振替 (毎月18日) | 口座振替 (毎月26日) | 口座振替 (毎月1日) |

| 支払のタイミング | ・月払い ・半年払い ・年払い | ・月払い ・年単位拠出 | ・月払い ・複数月分前納 ・1年分前納 |

| 滞納した場合の追納 | 偶数月にまとめて振替 | 不可能 | 翌月に合わせて振替 |

支払い日は異なるものの、いずれも掛け金は毎月口座振替により支払うのが基本ですね。なお、iDeCoは口座振替ができなった場合に後で再振替や振込などをする事が出来ないので、注意が必要です。

毎月の掛け金の限度額は?

.jpg)

それぞれの制度に加入すると、毎月掛け金を支払う事になりますが、いくらでも掛け金を払えるという訳ではありません。毎月の掛け金は以下の範囲内で支払う事になります(届出をすれば掛け金の額は増減可能)。

| 小規模企業共済 | iDeCo | 国民年金基金 | |

|---|---|---|---|

| 掛け金の支払い限度額 | 1,000円〜70,000円 (500円単位) | 5,000円〜68,000円 (1,000円単位) | 6,370円〜68,000円 (口数や年齢によってバラバラ) |

なお、iDeCoは上限額が68,000円となっていますが、これは加入者の職業によって異なるので少しややこしいです。以下で限度額を一覧にしておきますね。

iDeCoの掛金拠出限度額一覧

| 国民年金の種別・年齢 | 職業 | 掛け金限度額 (括弧内は年額) |

|---|---|---|

| 第1号被保険者(20歳以上60歳未満) | 自営業・学生・無職等 | 68,000円 (816,000円) |

| 第2号被保険者(15歳以上60歳未満) | 【企業年金なし】 民間のサラリーマン | 23,000円 (276,000円) |

| 【企業年金あり(DCのみ)】 民間のサラリーマン | 20,000円 (240,000円) | |

| 【企業年金あり(DB含む)】 民間のサラリーマン | 12,000円 (144,000円) | |

| 公務員 | 12,000円 (144,000円) | |

| 第3号被保険者(20歳以上60歳未満) | 専業主婦・主夫等 | 23,000円 (276,000円) |

掛け金は全額所得控除の対象なので節税可能!

制度に加入する最大のメリットとも言えるのがこれですね。

支払った掛け金は、全額が所得控除としてその年の合計所得金額から差し引くことが可能です。生命保険料控除の様に払った金額の一部ではなく、全額が所得控除となるのが嬉しいですよね。

なお、掛け金全額が所得控除となる点について制度間で違いはないですが、どの所得控除に該当するかについては、以下の様に違いがあります。

| 小規模企業共済 | iDeCo | 国民年金基金 | |

|---|---|---|---|

| 控除項目 | 小規模企業共済等掛金控除 | 小規模企業共済等掛金控除 | 社会保険料控除 |

社会保険料控除(国民年金基金)だと、同一生計の家族の為に支払った掛金を世帯主の所得控除項目として処理できます。

しかし、小規模企業共済等掛金控除の場合は、支払う義務のある本人の所得控除項目としてしか処理できません。つまり、サラリーマンである夫が専業主婦である妻のiDeCoの掛金を支払ってあげたからと言って、夫の所得控除項目として利用することはできません。

社会保険料控除と小規模企業共済等掛金控除には上記のような違いがありますので、注意して下さいね。

参考までに、各所得金額ごとにどれくらい節税効果が得られるのかを、毎月の掛け金が1・3・5・7万円のパターンで見てみましょう(月額7万円は小規模企業共済のみ可能)。

| 課税所得金額 | 未加入時の税額 (所得税+住民税) | 月額掛金別の節税金額 | |||

|---|---|---|---|---|---|

| 掛金1万円 (年間12万円) | 掛金3万円 (年間36万円) | 掛金5万円 (年間60万円) | 掛金7万円 (年間84万円) | ||

| 200万円 | 304,600円 | 20,700円 | 56,900円 | 93,200円 | 129,400円 |

| 400万円 | 780,300円 | 36,500円 | 109,500円 | 182,500円 | 241,300円 |

| 600万円 | 1,388,700円 | 36,500円 | 109,500円 | 182,500円 | 255,600円 |

| 800万円 | 2,029,200円 | 40,100円 | 120,500円 | 200,900円 | 281,200円 |

| 1,000万円 | 2,801,000円 | 52,400円 | 157,300円 | 262,200円 | 367,000円 |

| 1,500万円 | 4,985,600円 | 52,400円 | 157,300円 | 262,200円 | 367,000円 |

| 2,000万円 | 7,313,200円 | 61,000円 | 183,000円 | 305,000円 | 427,000円 |

毎月の掛け金が増えれば節税額が増えるのは当然ですが、所得税率は所得金額が増えれば増えるほど高くなる超過累進税率を採用しているので、課税所得が大きい人ほど節税金額も増える事が分かりますね。

掛け金支払いのストップや中途解約(脱退)はできる?

将来の退職金を用意する為とはいえ、掛け金を支払うことで日々の生活が苦しくなってしまっては意味がありません。

そこで、資金繰りが苦しくなった場合は、掛け金の支払いを一時的にストップすることは出来るのでしょうか?

この点については以下の通り。

| 小規模企業共済 | iDeCo | 国民年金基金 | |

|---|---|---|---|

| 掛止め | ・所得がない ・災害に遭遇 ・入院中 のいずれかに該当する場合は、「半年or1年間」に限って掛止め可能 | 手続きすればいつでも可能 | 手続きすればいつでも可能 |

小規模企業共済は、入院するなど余程のことがない限り掛止めは出来ません。従って、資金繰りが苦しい場合は毎月の掛け金を1,000円まで下げて頑張って払う様にしましょう。

また、iDeCoと国民年金基金はいつでも、いつまででも掛止めをする事は可能ですが、それに甘んじる事なく可能な限り掛け金を支払った方がいいでしょう。なんといっても、自分の老後資金の為ですからね。

ところで、掛け金を一時的にストップするだけでなく途中解約も出来るのでしょうか?この点については以下の通り。

| 小規模企業共済 | iDeCo | 国民年金基金 | |

|---|---|---|---|

| 途中解約(脱退)の可否 | 可能 | 原則不可能 | 加入資格を喪失した場合は可能 |

小規模企業共済には任意解約という解約方法が認められているので、いつでも解約可能です。

国民年金基金については、自己都合で脱退する事は出来ないですが、会社員になって厚生年金に加入したなど、国民年金基金の加入員資格を喪失した場合は脱退可能(というより強制的に脱退)です。ただし、これまで支払った掛金が一時金として返ってくることはなく、将来年金として支給されます。

最後にiDeCoですが、iDeCoは一度加入すると基本的に脱退が出来ません。例外的に、保険料免除者である事や通算拠出期間が3年以下などの条件を満たせば途中解約が可能ですが、普通の人は脱退出来ないと思っておいた方がいいでしょう。

将来もらえるお金は支払った掛け金よりも増える?予定利率や利回りは?

支払った掛け金は、将来もらう時に増えているのでしょうか?長期間に渡って積み立てるからには、増えていて欲しいですよね。

この点、支払った掛け金がもらう時に増えるかどうかは、以下の通りとなっています。

| 小規模企業共済 | iDeCo | 国民年金基金 | |

|---|---|---|---|

| 受け取るお金は増える? | 増えるが、掛け金納付月数等に左右される | 投資の運用成果に左右される(元本割れすることもある) | 増えるが、加入時に将来もらえる額は決まっている。 |

上の表の様に、いずれの制度でも支払った掛け金よりももらうお金は増えます。ただし、小規模企業共済とイデコについては絶対に増えるという訳ではありません。

小規模企業共済は任意解約が可能なので、払込月数によっては将来もらうお金が払った掛け金よりも少なくなる事もありえます。

また、iDeCoについては支払った掛け金の投資運用先(投資信託等)を自分で決めなければなりません。その投資信託等の運用成果如何によっては、払った掛け金よりももらうお金の方が大きく上回る事もあれば、下回る事もあります。

最後に、国民年金基金ですが、これはあらかじめ年金額が決まっている確定給付タイプなので、加入した時点で将来どれくらい増えるのかが分かります。

小規模企業共済及び国民年金基金の将来受取額はそれぞれのページでシミュレーション可能ですので、興味のある方はそちらをチェックしてみて下さい。

各制度の具体的な利回りは?

では、具体的な予定利率や利回りはどれくらいなのでしょうか。この点、各制度の予定利率は以下の通りとなっています。

| 小規模企業共済 | iDeCo | 国民年金基金 | |

|---|---|---|---|

| 予定利率 | 1.00% | 確定利率はなし (マイナスにもなり得る) | 1.50% |

小規模企業共済の予定利率は、平成8年以前は6.6%だったのですが、そこから4.0%・2.5%と段階的に下がり、平成16年4月から現在の1.0%になっています。(参考:予定利率は1.0%ですが、受取る共済金は約1%~1.5%で複利運用した元利合計となります。)

また、国民年金基金についても平成7年までに加入された方の予定利率は5.5%〜6.5%だったのですが、その後段階的に下がり、平成26年4月以降に加入した方は現在の1.5%となっています。

どちらも、年々下がっていますね・・・、それでも定期預金にしておくよりは良いですけどね。それに、節税効果を考慮すれば十分に得と言えるでしょう。

最後にiDeCoですが、iDeCoは上述の様に自分で掛け金の投資運用先を決めます。そして、その運用先の運用成果によって利率が異なるので、一概に何%ということは出来ません。

しかし、一般的に利回りは年1〜5%程度の範囲内に収まることが多いのではないでしょうか。

共済金等の受給資格や受取方法は?

払った掛け金はいつ年金等として受け取ることが出来るのでしょうか?共済金等の受給資格は以下の通りです。

| 小規模企業共済 | iDeCo | 国民年金基金 | |

|---|---|---|---|

| 受給資格 | 納付月数が12ヶ月以上あれば、いつでも解約して受け取れる ※ | 原則60歳に到達したとき | 1口目は65歳から、2口目以降は60歳or65歳から |

※:共済金の種類および解約の理由によって受け取れる金額は異なる。

小規模企業共済は任意解約が出来るので、12ヶ月以上掛け金を払い込んだ後であればいつでも共済金を受け取る事は可能です。しかし、任意解約の場合は240ヶ月(20年)未満で解約すると元本割れをしてしまうので要注意ですね。

一方で、iDeCoや国民年金基金は老後の資金として貯めているものなので、原則として60歳もしくは65歳になるまでは年金等を受け取る事が出来ません。

なお、共済金等の受取方法は以下の通り。

| 小規模企業共済 | iDeCo | 国民年金基金 | |

|---|---|---|---|

| 共済金等の受取り方法 | ・一括受取り ・分割受取り(10年、15年) ・一括と分割の併用 | ・一時金 ・年金(5年以上20年以下) ・一時金と年金の併用 ・終身年金 | ・終身年金(有期保証) ・終身年金(保証無し) ・有期年金 |

注:小規模企業共済の分割受取りは、受け取り時に60歳以上でないと出来ません。また、分割受け取りの額が300万円以上ある事が必要です。

各制度で様々な受取り方法がありますね。なお、国民年金基金にも受取り方法の選択肢はありますが、年金形式以外で受取ることはできません。

共済金等を受取った時の税金は?

老後の資金として積み立てているのに、将来受け取った時に税金でたくさん取られてしまっては意味がありません。そこで、これらの制度は将来お金を受け取った時も税金が優遇される様になっています。

具体的な取り扱いは、以下の通り。

| 小規模企業共済 | iDeCo | 国民年金基金 | |

|---|---|---|---|

| 受取り時の税金 | 一括受取り:退職所得 分割受取り:公的年金等の雑所得 任意解約や機構解約:一時所得 遺族一時金:みなし相続財産 | 一時金:退職所得 年金:公的年金等の雑所得 遺族一時金:みなし相続財産 | 年金:公的年金等の雑所得 遺族一時金:非課税 |

簡単にそれぞれの税金計算方法を書いておきますね。

退職所得の計算方法

一括で受け取る場合は退職所得となるのですが、退職所得の計算方法は以下の通りです(参照元:No.1420 退職金を受け取ったとき(退職所得)|国税庁)。

(共済金等の金額−退職所得控除額)×1/2

退職所得控除額は、制度の加入年数に応じて以下の様に使用する計算式が異なります。

| 加入年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円×加入年数 (80万円未満の場合は、80万円) |

| 20年超 | 800万円+70万円×(加入年数−20年) |

従って、例えば25年加入し続けた小規模企業共済を解約して一時金として1,200万円受け取った場合の退職所得は、以下の通りとなります。

1,200万円貰ったのに、課税の対象が25万円しかないなんて、いかに退職所得が優遇されているのか、という事が分かりますね。

公的年金等の雑所得の計算方法

次に、公的年金等の雑所得です。

公的年金等の雑所得は以下の計算式で算出します(参照元:No.1600 公的年金等の課税関係|国税)。

割合や控除額は、年金受取り時の年齢や所得によって以下の様に決められています(下画像は所得1,000万円以下の場合)。

-1200x760.png)

従って、例えば年金受取り時の年齢が67歳の方が、年間250万円の年金(その他の年金も合算した額)を受け取った場合の所得は、以下の通りとなります。

一次所得の計算方法

小規模企業共済にのみ登場する一時所得についてですが、一時所得の計算式は以下の通りです(参照元:No.1490 一時所得|国税庁)。

例えば、120万円の掛け金を支払って任意解約し、130万円の共済金を受け取ったとしましょう。この場合の一時所得は、以下の通り。

解約までに120万円の掛け金を支払っているので、それを「収入を得るために支出した金額」として、総収入金額から差し引きたいところですが、残念ながらそれは出来ません。

なぜなら、掛け金支払い時に全額所得控除という恩恵を受けているので、一時所得の計算時にも全額差し引けるとなると、課税の公平性を欠いてしまうからですね。

とはいえ、退職所得と同様、最終的に1/2になるので優遇されていると言えるでしょう。

みなし相続財産・遺族一時金の税金

最後に契約者が死亡した場合に遺族が受け取るお金についてですが、小規模企業共済及びiDeCoの場合は相続税の対象となります。ただし、みなし相続財産(死亡退職金等)として扱われるので、他の死亡退職金も含めた合計金額が以下の金額を超えた場合、超えた金額が課税対象となります(参照元:No.4105 相続税がかかる財産|国税庁)。

一方で、国民年金基金の場合は、遺族一時金に対して税金はかかりません(非課税)。

貸付(融資)制度はある?

上述の様に、これらの制度は老後の資金という意味合いがあるので、お金が急に必要になったからといって中途解約する事を基本的に想定していません。従って、中途解約は損する可能性が高いか解約自体出来ない様になっています。

しかし、そうはいってもお金が必要な事もあるでしょう。そこで、お金が必要になった際に今まで支払った掛け金を担保に、お金を借りる事が出来るのかについて見てみましょう。

| 小規模企業共済 | iDeCo | 国民年金基金 | |

|---|---|---|---|

| 融資制度の有無 | 有り(掛金納付月数により掛金の7〜9割) | 無し | 無し |

表の通り、小規模企業共済はいざとなった時に融資をしてくれますが、iDeCoと国民年金基金からはお金を借りる事が出来ません。小規模企業共済は個人事業主をメインターゲットとしてますからね、緊急の資金需要にもちゃんと対応してくれるという訳です。

なお、小規模企業共済では無担保無保証で即日貸付が可能ですよ。しかも低金利(年0.9%or1.5%)!

銀行等でお金を借りるよりも利息が安くて済むかもしれないので、お金が必要な場合は一度利用を検討してみてはどうでしょう。

どれから加入すべき?優先順位は?1位は小規模企業共済です

小規模企業共済・iDeCo・国民年金基金がそれぞれどう違うのかについて見てきましたが、まずどれに加入したらいいのでしょうか。

この点、ベストなのは「iDeCoと国民年金基金のどちらかと、小規模企業共済に満額で加入する!」ですが、結構お金が必要になる(毎月138,000円)ので、これはガッポリ稼いだ方の話として一旦置いておきましょう。

日々資金繰りと悪戦苦闘する個人事業主や中小企業の経営者にとって、重要なのは節税効果と換金可能性ですよね。

節税効果という点で考えると、毎月の掛け金限度額が一番高い小規模企業共済がもっとも適しています。節税の必要性に応じて、前納するかどうかを決める事も出来ますしね。

換金可能性について考えてみると、iDeCoや国民年金基金は最大のデメリットである、「一度加入すると60歳になるまで支払った掛け金を引き出すことが出来ない」という点がネックとなります。

一方の小規模企業共済は、解約自体はいつでも可能ですし、必要となれば融資を受ける事も出来ます。

従って、これら3つの制度で加入を考えるのであれば、まずは小規模企業共済に加入するのが良いでしょうね。

その上で、余裕があればiDeCoと国民年金基金のどちらかに加入すると良いでしょう。

では、余裕がある場合に、iDeCoと国民年金基金のどちらに加入すれば良いのでしょうか?

iDeCoと国民年金基金の最大の違いは、将来もらえる年金額が決まっているかどうかですよね。

iDeCoは運用成果次第では年金額が一気に増える可能性があるし、場合によっては支払った掛け金よりも減ってしまう事もあります。

一方で、国民年金基金は加入時に将来もらえる年金額が決まっているので減る可能性を気にする必要は特にないですが、予定利率が1.5%なのでそれほどたくさん増えることも期待できません。

しかも、今加入した方は予定利率が1.5%固定なので、将来のインフレリスクにも対応出来ないです。

iDeCoでもらえる年金額が掛け金総額を下回るのが嫌だと思う方もいるでしょうが、実際問題1.5%を下回る利回りになることは通常はありません。

それに、将来インフレになった場合は運用商品の利回りも上がるので、インフレリスクへの対応も比較的出来ると言えます。従って、国民年金基金よりiDeCoに入った方が良いでしょうね。

結論的には、加入の優先順位は「小規模企業共済>iDeCo>国民年金基金」という感じですね。

中小企業倒産防止共済(経営セーフティ共済)と比べるとどうなの?

加入するのであればまずは小規模企業共済を!と書きましたが、小規模企業共済と同様に中小機構が運営する「経営セーフティ共済」と比べるとどうなのでしょうか?

この記事では、経営セーフティ共済について特に述べて来ませんでした。それは、経営セーフティ共済が老後の資金準備を目的とした制度では無いからですね。

経営セーフティ共済では、支払った掛け金全額(年間最大240万円)が事業所得計算上の必要経費となるため、節税目的としては良いかもしれません。

しかし、解約時に受け取るお金は全額事業所得計算上の収入金額となるので、実際には単に税金を繰り延べしているにすぎません。

また、掛け金は40ヶ月後に100%になった以降増えないので、長い間寝かせておいても意味がないです(もしものときの事業用資金としては有効ですけどね)。

従って、老後の資金(退職金)として考えるのであれば、やはり小規模企業共済の方が良いでしょうね。

まとめ〜小規模企業共済・iDeCo・国民年金基金の違いを一覧表で〜

個人事業主や中小企業の役員などを中心に、老後の資金を貯める方法として人気の「小規模企業共済・iDeco・国民年金基金」。これらの違いや加入の優先順位について見てきました。

節税効果や掛け金の支払い方法など、制度上似ている部分も多いですが、圧倒的に違うのが途中解約や融資の可否ですね。

個人事業主は日々資金繰りとの戦いなので、損をする可能性があるとはいえ、途中解約や融資が可能な小規模企業共済に加入したいところですね。そしてさらに余裕がある方は、iDeCoや国民年金基金などにも加入して行くといいでしょう。

最後に、この記事で紹介した各項目の違いを一覧表にまとめたものを載せておきますね。

| 項目 | 小規模企業共済 | iDeCo | 国民年金基金 |

|---|---|---|---|

| 運営母体 | 中小企業整備基盤機構 | 国民年金基金連合会 | 国民年金基金連合会 |

| 主な加入資格 | ・個人事業主 ・会社役員 | 20歳上60歳未満の方 | ・日本在住の国民年金の第1号被保険者 ・国民年金の任意加入者 |

| 掛け金の支払い方法 | 口座振替 (毎月18日) | 口座振替 (毎月26日) | 口座振替 (毎月1日) |

| 支払のタイミング | ・月払い ・半年払い ・年払い | ・月払い ・年単位拠出 | ・月払い ・複数月分前納 ・1年分前納 |

| 滞納した場合の追納 | 偶数月にまとめて振替 | 不可能 | 翌月に合わせて振替 |

| 掛け金の支払い限度額 | 1,000円〜70,000円 | 5,000円〜68,000円 | 6,370円〜68,000円 |

| 控除項目 | 小規模企業共済等掛金控除 | 小規模企業共済等掛金控除 | 社会保険料控除 |

| 掛止め (掛け金のストップ) | ・所得がない ・災害に遭遇 ・入院中 のいずれかに該当する場合は半年or1年間に限って掛止め可能 | 手続きすればいつでも可能 | 手続きすればいつでも可能 |

| 途中解約(脱退)の可否 | 可能 | 原則不可能 | 加入資格を喪失した場合は可能 |

| 受け取るお金は増える? | 増えるが、掛け金納付月数等に左右される | 増えるが、投資の運用成果に左右される | 増えるが、加入時に将来もらえる額は決まっている。 |

| 予定利率 | 1.00% | 確定利率はなし(マイナスにもなり得る) | 1.50% |

| 受給資格 | 納付月数が12ヶ月以上あれば、いつでも解約して受け取れる | 原則60歳に到達したとき | 1口目は65歳から、2口目以降は60歳or65歳から |

| 共済金等の受け取り方法 | ・一括受取り ・分割受取り ・一括と分割の併用 | ・一時金 ・年金(5年以上20年以下) ・一時金と年金の併用 ・終身年金 | ・終身年金(有期保証) ・終身年金(保証無し) ・有期年金 |

| 共済金等の受取り時の税金 | 一括受取り:退職所得 分割受取り:公的年金等の雑所得 任意解約や機構解約:一時所得 遺族一時金:みなし相続財産 | 一時金:退職所得 年金:公的年金等の雑所得 遺族一時金:みなし相続財産 | 年金:公的年金等の雑所得 遺族一時金:非課税 |

| 融資制度の有無 | 有り(掛金納付月数により、掛金の7〜9割) | 無し | 無し |