中小企業倒産防止共済(経営セーフティ共済)を知っていますか?

個人事業主や中小企業が加入する共済なのですが、節税に活用出来るので注目を浴びています。うまく活用すれば、かなり利益を平準化して税金の支払いを減らす事が可能です。

また、得意先が倒産した場合には、当座をしのぐための借入も受けられますよ。

ここでは、中小企業倒産防止共済の掛金や節税のポイントなどを見ていきましょう。完全保存版です!

⇒中小機構: 経営セーフティ共済(中小企業倒産防止共済)の公式サイトはこちら

そもそも中小企業倒産防止共済ってなに?

中小企業倒産防止共済は、中小企業倒産防止共済法に基づいて昭和53年に始まった制度で、独立行政法人中小企業基盤整備機構(通称:中小機構)によって運営されています。令和5年3月末時点で加入者数が約62万件で、中小企業に人気がとても有ります。

メインのサービスは、共済契約者の取引先事業者が倒産して売掛債権等が回収出来なくなった場合に共済金の貸付をする事です。

なお、中小機構が運営している共済には「小規模企業共済」も有ります。こちらも、節税や退職金の積立として人気が有るので、是非チェックしてみて下さい。

共済の特徴①:得意先が倒産したときに貸付が受けられる

上述した様に、契約者の取引先が急に倒産した際に、契約者が連鎖倒産する事を防ぐのがこの共済の第一の目的です。

共済に加入して6ヶ月以上経過した後で、直接の取引先が倒産した場合に最大8,000万円を無担保・無保証・無利子で借入する事が出来ます。

業種によっては、特定の取引先との取引額が大きく、取引先が倒産すると自社も危機的状況に陥ってしまうというケースも有りますよね。共済に加入して掛金を支払っておく事で、得意先の倒産リスクに備える事が出来るという訳ですね。

共済の特徴②:支払額が必要経費(損金)になる

中小企業倒産防止共済の本来の目的は、上述した得意先の倒産リスクへの対応です。しかし、それ以外にも大きな特徴が有ります。それが、節税対策として使えるという点です。

共済に加入して納付した掛金については、個人事業は事業所得の必要経費、法人の場合は損金に算入する事が可能なのです(租税特別措置法第28条第1項第2号、同法第66条の11第1項第2号)。

得意先が倒産したときに貸付を受けられるという点も嬉しいですが、支払った掛金が全額必要経費になり後で解約したときに全額返って来る、という点が人気の要因ですね。

なお、後述する「前納」については、前納の期間が1年以内であれば支払った年分(事業年度)の必要経費又は損金にする事が出来ますが、1年を超える分については期間の経過に応じて費用処理していかなければなりません。

つまり、お金が有るからといって、いくら払ってもOKという訳ではないと言う事です。

中小企業倒産防止共済の加入資格〜事業開始後1年未満でも法人成りならOK〜

中小企業倒産防止共済は、個人事業主や中小企業が加入出来ますが、業種毎に以下の様な条件が有るので事前に加入条件を満たしているかどうか確かめておきましょう。

| 業種 | 資本金の額又は出資の総額 | 常時使用する従業員数 |

|---|---|---|

| 製造業・建設業・運輸業その他の業種 | 3億円以下 | 300人以下 |

| 卸売業 | 1億円以下 | 100人以下 |

| サービス業 | 5,000万円以下 | 100人以下 |

| 小売業 | 5,000万円以下 | 50人以下 |

| ゴム製品製造業 ※ | 3億円以下 | 900人以下 |

| ソフトウェア業又は情報処理サービス業 | 3億円以下 | 300人以下 |

| 旅館業 | 5,000万円以下 | 200人以下 |

なお、複数の異なる事業を兼営している場合、従業員の配分や規模、収益の割合などから「主たる事業」を総合的に判断する事になります。

また、従業員の数は「企業全体で常時使用する(※)従業員の数」で判断するので、複数の営業所や工場が有る場合は企業全体の数での判断が必要です。

その他の組合や法人については、以下の様に加入の可否が決められています。

| 団体・法人の種類 | 加入の可否 |

|---|---|

| 企業組合 | ○ |

| 協業組合 | ○ |

| 共同生産 | ○ |

| 共同販売等の共同事業を行っている事業協同組合 | ○ |

| 事業協同小組合 | ○ |

| 商工組合 | ○ |

| 医療法人 | × |

| 農事組合法人 | × |

| NPO(特定非営利活動)法人 | × |

| 森林組合 | × |

| 農業協同組合 | × |

| 外国法人 | × |

加入を拒絶されるケース

上記の加入資格を満たしていても、以下に該当する方は加入が出来ません。

- 事業を開始してから1年未満の場合 ※1

- 住所や事業内容の変更が頻繁にされていて、継続的な取引状況の把握が難しい方

- 経理内容が整っておらず不明な方

- 過去に貸付を受けた共済金や一時貸付金の返済をしていない方

- 中小機構から「弁済金・一時貸付金・早期償還手当金・解約手当金」の返還請求を受けたにも関わらず返還していない方

- 過去の所得税・法人税を滞納している方 ※2

- 掛金の納付を12ヶ月以上滞納したり、不正行為等により共済契約を解除されてから1年経過していない方

- 既に共済契約者となっている方

- 反社会的勢力に該当する方

申込方法

中小企業倒産防止共済の加入資格を満たしている方は、委託団体(商工会議所や中小企業の組合等)や金融機関(銀行や信用金庫等 ※)で申込手続きが可能です。加入申込手続きをした委託団体や金融機関が「登録取扱機関」となるので、申込後はその登録金融機関を通して各種手続きをする事になります。

但し、金融機関窓口の方はあまり手続きに詳しく無いケースが多い様なので、事前に不明点をクリアにしてから行くか、別の委託団体で申込をした方が良いかもしれないですね。

なお、申込時には以下の書類が必要となります。

- 契約申込書

- 掛金預金口座振替申出書 ※1

- 重要事項確認書 兼 反社会的勢力の排除に関する同意書

- 【法人】3ヶ月以内の登記簿謄本

- 【法人】税務署の受付印が有る法人税確定申告書及び決算書 ※2

- 【法人】法人税を納付した事が分かる納税証明書(その1) ※3

- 【個人事業主】税務署の受付印が有る所得税確定申告書及び決算書・収支内訳書 ※2

- 【個人事業主】所得税を納付した事が分かる納税証明書(その1) ※3

- 【個人事業主】申告書を作成するさいに使用した帳簿(白色申告の場合)

契約申込書に必要事項を記入して、窓口に提出しましょう。書き方が分からない場合は、窓口で教えてもらう事も可能です。

なお、申込書類一式は委託団体や金融機関の窓口で貰うほか、FAX・電話・ホームページの資料請求フォームから請求出来ます。

申込が完了すると、書類に不備等が無い限り2ヶ月程度で、以下の様な共済契約締結証書が送られて来ますよ。

掛金の支払方法

掛金の支払は、申込時に書いた金融機関からの口座引落しのみ(毎月27日、土日祝日の場合は翌営業日)です。現金やクレジットカード等での支払は出来ません。但し、初回のみ、前納する方は指定口座への振込による支払が可能です。

なお、申込後初回のみ、申込月の翌々月に引き落としされます。つまり、3月に申込が完了すれば5月に最初の口座引落しがされるという事ですね。

このとき、3ヶ月分が一気に引き落とされるので口座残高には注意が必要です。満額の20万円に設定していると60万円が一気に引き落とされますからね、口座残高を確認しておかないといきなり支払不能になってしまいますよ。

そして、2回目以降は毎月1ヶ月分ずつ引き落としされます。ちなみに、前納をする為に年払い(前納)手続きをしたとしても、放っておくと掛け金の充当が終わり次第月払いに戻ります。従って、毎回前納したい場合はその都度「前納の申し出」をしなければなりません。

前納掛け金の充当が終わる1ヶ月程前に「掛金前納預かり分充当終了のお知らせ」が郵送されて来るので、引き続き前納を希望する方は希望月の5日までに書類の提出をしましょう。

最大で年間240万円(裏技で480万円!?)が必要経費(費用)になる!

掛金は原則月払いなので、最高額である20万円を毎月支払うと年間240万円が経費になります。また、毎月支払わなくても決算直前に1年分を前納する事でも240万円を一括で経費にする事が可能です。

しかし、これには裏技(テクニック?)が有り最大で480万円まで経費にする事が出来るのです。但し、これは事前に計画しておかないと出来ないので、毎年出来るという訳では有りません。

まず、個人事業主であれば1月、法人であれば事業年度が開始した月に倒産防止共済の加入申込をします。このときは、20万円の掛金で前納はせずに月払いにします。

これで、1年間で240万円(20万円×12ヶ月)の掛金を支払った事になりますよね。そして、さらに年度末に翌年分(12ヶ月分)を前納するのです。前納時には240万円(20万円×12ヶ月)を支払うので、合計で480万円(240万円+240万円)となりこの全額が経費となります。

多額の利益が発生してしまいそうな年の奥の手として使えそうですね。

掛金の範囲・上限

掛金は、5,000円から20万円までの範囲で自由(5,000円単位)に決める事が出来ます。

なお、掛金として払込が出来るのは800万円までとなっているので、損金として計上出来るのも総額800万円までです。最高額である20万円に設定していると、4年目で積立限度額に達してしまいますね。

掛金の変更(増額・減額)

毎月の掛金は、資金繰りと相談しながら適宜増減する事が可能です。掛金の増減をする場合は、「掛金月額変更申込書」に必要事項を記入して、押印の上、登録取扱機関に提出しましょう。

毎月5日までに申込が完了すれば、当月から変更後の掛金が引き落とされる事になります。但し、5日を過ぎて申込をすると、翌月に当月分も併せて精算されます。

以下で、毎月7万円の掛金を支払っていた方が9万円に増額した場合の例を見てみましょう。

| 中小機構が受理した日 | 7月27日の引落し額 | 8月27日の引落し額 |

|---|---|---|

| 7月5日まで | 9万円引落し(増額後の金額) | 9万円引落し(増額後の金額) |

| 7月6日〜8月5日まで | 7万円引落し(増額前の金額) | 11万円引落し(9万円+2万円) |

なお、増額は自由ですが、減額については以下の様な条件が設けられています。

- 共済契約者の事業規模が縮小されたとき。

- 事業経営の著しい悪化、病気またはけが、急な費用の支出などにより、掛金の納付を継続することが著しく困難であるとき。

- 共済金の貸付残高と掛金総額の10倍に相当する額との合計額が8,000万円に達しているとき。

とはいっても、減額時に特別な審査が有る訳では無く申込書にチェックをするだけなので、減額申込が却下される心配は特に有りません。

掛金の支払は一時的に止める事が出来る?

資金繰りに困った時に、一時的に掛金の支払を止める事は出来るのでしょうか?この点、掛金の掛止めについては以下に該当する場合のみ可能となっています。

- 掛金総額が掛金月額の40倍に達しているとき(掛金の掛止めと言います)

- 共済金の貸付を受けた後6ヶ月間(掛金の休止と言います)

つまり、月額掛金を最低の5,000円に設定していれば、最低20万円(5,000円×40倍)の掛金を支払っていれば掛止めが可能という訳ですね。

なお、掛金総額が上限である800万円に達した場合は、今後の引落しはストップし中小機構から「掛金積立て限度のお知らせ」が送られて来ます。特に契約者に必要な手続は有りません。

掛金の納付を再開したい場合

掛金の掛止め若しくは休止をしている契約者が、支払を再開したい場合、以下の手続が必要となります。

まず、掛止めをしていた場合は、登録取扱機関で掛金納付再開始届出書に記入・押印し提出しましょう。届出を行った翌月から掛金の請求が始まります(中小機構に5日までに受理されれば当月から、6日以降は翌月から。)

一方で、共済金の貸付を受けて掛金の休止をしていた場合や、掛金総額が上限である800万円に達していた方が貸付を受けて800万円を下回った場合、契約者側では特に手続は必要有りません。

中小機構から「掛金請求再開のお知らせ」が届き、自動で請求が再開されます。

掛金の前納と後納

掛金は前納する事が可能です。年末や事業年度末直前に一気に掛金を払って経費にするという方法は、この前納を活用したものですね。

前納をするには、その月の5日までに「前納申出書」を中小機構に提出する必要が有ります。5日を過ぎると翌月の引き落としになり、期待する節税効果が得られない事も有るので、十分に注意する様にして下さい。

一方で、掛金を各納付期限までに納付出来なかった場合は、未納となった翌々月に再度請求される事になります。この場合、後納割増金として最大年14.6%の割合で追加の支払が必要となるので注意が必要です。

掛金を前納すると前納減額金が貰える!?(平成29年11月分からは減額!)

前納をするという事は、予め将来の掛金を支払っておくという事です。中小機構は、前納金として予め受け取った掛金を使って資金運用が出来るので、その分契約者に前納減額金としてキャッシュバックしましょう、というものですね。

なお、前納減額金の額は以下の計算式で算出されます(中小企業倒産防止共済法施行規則第37条)。

前納減額金の算出方法

平成29年11月以降に前納した分からは、以下の計算式が適用されます。

掛金月額×0.9/1000×前納月数

解約の種類・方法

中小企業倒産防止共済の解約には、以下の3種類が有ります。

| 種類 | 内容 |

|---|---|

| 任意解約 | 契約者が自由に行う事が出来る解約です。 |

| みなし解約 | 個人事業主が亡くなったり法人が解散・分割した場合は、その時点で解約したものとみなされます。 |

| 機構解約(※) | 掛金の払込みが12ヶ月分以上滞ったり、不正な方法で貸付を受けようとした時に、中小機構側から解約されます。 |

解約手続きは、委託機関に連絡して必要書類を提出すればOKです。なお、解約(自己都合による解約)の場合は、以下の書類が必要になります。

参考:その他の場合は「手続き一覧|経営セーフティ共済(中小機構)」を参考にして下さい。

- 解約手当金の振込口座を確認できる通帳等の写し

- 解約手当金請求書

- 共済契約締結証書 ※

※:紛失した場合は、解約手当金請求書に実印を押した上で、発行後3ヶ月以内の印鑑証明書を添付して提出すれば大丈夫です。

解約した際の返戻率〜加入後すぐの解約は損をする!?〜

中小企業倒産防止共済は、加入してすぐに解約をすると元本割れしてしまいます。

解約時の返戻率は以下の通りです。

| 掛金納付月数 | 任意解約 | みなし解約 | 機構解約 |

|---|---|---|---|

| 1ヶ月〜11ヶ月 | 0% | 0% | 0% |

| 12ヶ月〜23ヶ月 | 80% | 85% | 75% |

| 24ヶ月〜29ヶ月 | 85% | 90% | 80% |

| 30ヶ月〜35ヶ月 | 90% | 95% | 85% |

| 36ヶ月〜39ヶ月 | 95% | 100% | 90% |

| 40か月以上 | 100% | 100% | 95% |

注:不正行為により貸付を受けようとして機構解約となった場合、解約手当金は支払われません。

掛金納付月数が40ヶ月(3年4ヶ月)を過ぎれば、100%になるので、全額返って来るという事ですね。

急な資金が必要になったからといって、1年以内に解約したりしない様に注意しましょう。万が一、掛金を払い続ける事が難しいと感じたら、すぐに掛金を最低額(5,000円)まで引き下げて下さい。

とにもかくにも、最低金額でもいいので払い続ける事が重要です。

解約時の注意〜解約手当金は全額収入(益金)に!?〜

中小企業倒産防止共済は、支払った掛金が必要経費(損金)になるという大きなメリットが有りますが、これには注意点が有ります。それは、支払時の掛金が必要経費(損金)になる一方で、解約したときに受け取る解約手当金は収入(益金)になる、という点です。

倒産防止共済は、言わば税金の繰延効果が有るに過ぎません。いつかは支払う税金を共済の解約時まで先延ばしにしている、という事ですね。しかも、解約手当金は分割で貰う事は出来ず、一括で振込まれてきます。

今までに掛金として支払った金額が多い方は、解約時に収入として計上される金額も大きくなるので、注意が必要ですね。

従って、解約時に多額の税金が発生しない様にする為に、解約は以下の様なタイミングでする事をオススメします。

- 社長や従業員への退職金を支払う

- 多額の赤字が出た(赤字の補填)

- 多額の設備投資

- 新事業等、会社の収益に繋がる投資をする

- 自動車やオフィスの修繕など、比較的金額の大きい用途が有る

なお、解約の手続き方法や必要書類は下記記事で詳しく書いていますので、そちらもご参照下さい。

中小企業倒産防止共済に関する仕訳や消費税

では、実際に掛金を支払った場合、どの様な仕訳処理をする事になるのでしょうか。以下で見てみましょう。

掛金を支払ったときの仕訳

掛金を支払った時は、以下の仕訳をきります。

なお、1年間に支払う掛金の金額が多い場合は、別途「倒産防止共済掛金」や「セーフティ共済掛金」といった勘定科目を作った方が、分かりやすくて良いかもしれないですね。

ちなみに、消費税は非課税です。

前納減額金が発生したときの仕訳や消費税

掛金の前納をして前納減額金を5,000円受け取った場合、以下の様な仕訳をきります。

この際の消費税は非課税となります。

共済を解約し、解約手当金を受け取ったときの仕訳や消費税

共済を解約して、解約手当金として350万円を受け取った場合、以下の様な仕訳処理が必要です。

なお、解約手当金の消費税は不課税となっています(参照元:国税庁「タックスアンサー 課税の対象とならないもの(不課税)の具体例」)。

掛金を必要経費や損金にするにはどうすればいい?

掛け金を必要経費や損金にする場合、必要事項を記入した書類を添付して申告書を提出する必要が有ります。

決まっている以上、これを添付せずに申告した場合、後になって税務署に否認されたとしても文句は言えません。

個人事業主と法人とで必要となる書類が異なるので、以下でそれぞれ見てみましょう。

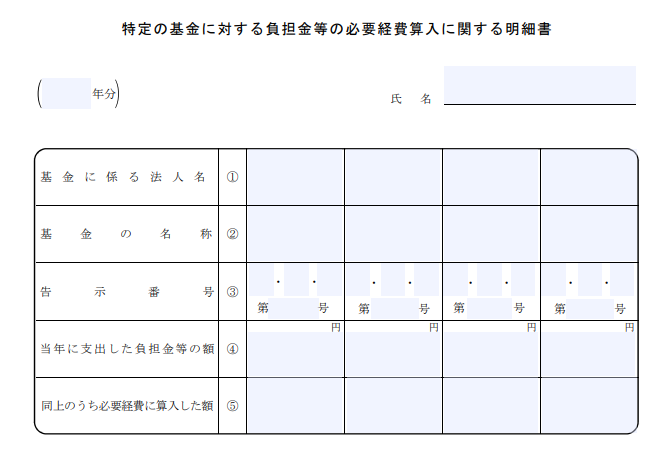

個人事業主の場合

個人事業主の場合、租税特別措置法第28条「特定の基金に対する負担金等の必要経費算入の特例」によって、掛金を必要経費とする事が認められています。但し、同条2項で「必要経費に関する明細書の添付がない場合には、適用しない」と規定されているので明細書が必要です。

所得税の場合は、特に決まった様式が無かったのですが令和3年から国税庁の方で必要書式が公開されています。(参考:特定の基金に対する負担金等の必要経費算入に関する明細書)

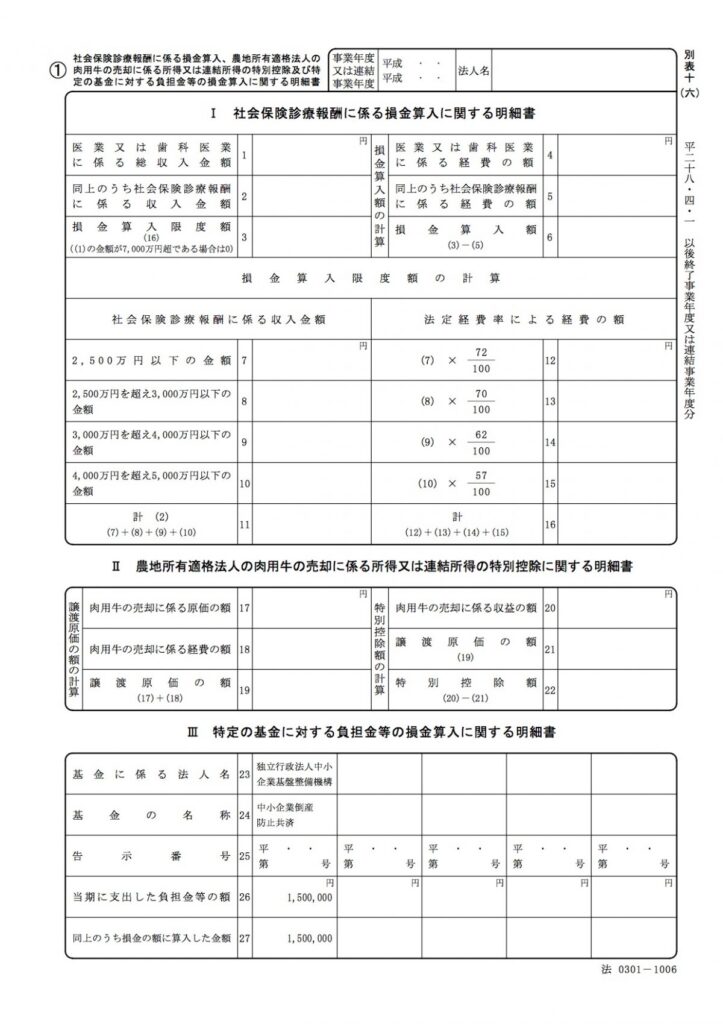

法人の場合

法人の場合、租税特別措置法第66条の11「特定の基金に対する負担金等の損金算入の特例」によって掛金の損金性が認められていますが、同上2項で「明細書の添付が無い場合には、適用しない。」と記載されています。

そして、決まったフォーマットが有ります。記入が必要となるのは、「法人税申告書の別表10−6」の下の部分「Ⅲ 特定の基金に対する負担金等の損金算入に関する明細書」と「適用額明細書」です。

まずは、別表10−6の記入方法から。

項目は5個有りますが、実際に記入するのはその内4ヶ所です。記入内容は以下の通り(掛金として150万円支払、全額を損金処理した場合。)

| 基金に掛かる法人名 | 独立行政法人中小企業基盤整備機構 |

| 基金の名称 | 中小企業倒産防止共済 |

| 告示番号 | 記入不要 |

| 当期に支出した負担金等の額 | 1,500,000 |

| 同上のうち損金の額に算入した金額 | 1,500,000 |

実際に別表に記入すると、以下の様な感じですね。

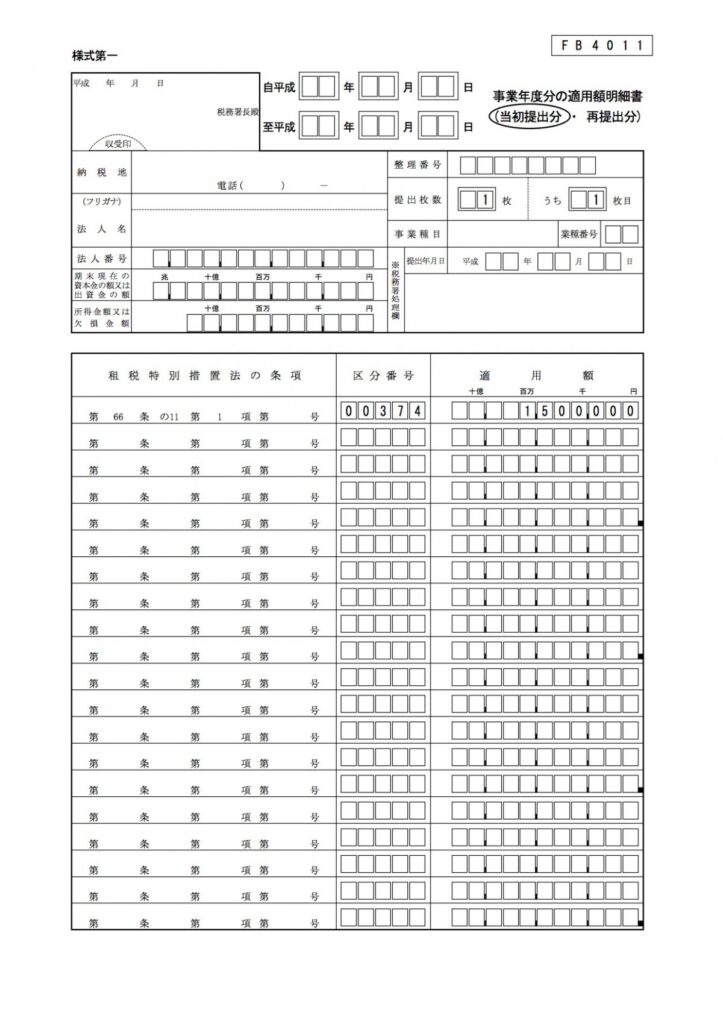

次に、適用額明細書です。これは、租税特別措置法の適用状態を明らかにする為に必要な書類で、確定申告をする際に租税特別措置法を適用している際に、その適用額と適用条文を記載するものですね。

中小企業倒産防止共済の掛金を支払った場合は、当該事業年度に支払って損金にした掛金の額と、該当する条文を記載することになります。

上の別表で使った数値をそのまま利用したとすると、以下の様な感じですね。

なお、上記適用額明細書の中の「区分番号」は、どの租税特別措置法の適用を受けているのか?を示す管理番号のようなものです。申告ソフトを使用している場合には、自動で出力されるので特に気にする必要はありません。

契約を承継する場合の要件や手続き

個人の共済契約者が死亡したり法人成りした場合、法人の契約者が合併したり会社分割・事業の全部譲渡をした場合、共済契約者としての地位を承継する事が出来ます。

以下では、承継時の要件や承継後の掛金の取扱について見てみましょう。

承継の要件

契約を承継するには、以下の要件を満たしておく必要が有ります。

- 共済契約を承継しようとする方が、事由が生じてから3か月以内に登録取扱機関を通じて中小機構に申し出る。

- 共済契約を承継しようとする方が加入資格を満たしている。

- 共済契約を承継しようとする方が、旧共済契約者に関する義務(共済金・一時貸付金の償還、違約金の納付)を引き受ける。

承継後の掛金の取扱

共済契約を承継すると、掛金の月額や掛金の総額などは元々の内容を引き継ぐ事になります。但し、承継をする方が既に共済契約者だった場合は、扱いが少し異なります。

まず、掛金の月額については従来の契約による掛金月額と承継する契約の掛金月額を合算した金額が、今後の掛金月額です。なお、合算した際に月額が20万円を超えてしまう場合は、20万円が月額となります。

また、掛金の総額についてもそれぞれの契約での掛金総額を合算したものとなります。合算した際に上限額である800万円を超える場合は、超える金額が返還されますよ。

但し、既に貸付を受けていた一時貸付金の額が承継した後の貸付限度額を超えてしまう場合は、超える金額が返還される金額から控除されます(違約金が有る場合も同様。)

まとめ

いかがでしたか?中小企業倒産防止共済は、本来的には得意先が倒産したときに緊急の借入をする為に始まった制度ですが、掛金が全額必要経費(損金)になることから、節税対策としても人気が有ります。

年末(事業年度末)直前まで加入が出来るので、なんとか節税をしたい方の最後の手段として検討に入れてみてはどうでしょうか。